ヘッジファンドの魅力の一つとして、株式相場とは関係ない値動きをすることがあります。

下落相場でもリターンを狙うことが出来るため富裕層や機関投資家のポートフォリオにも多く組み込まれているヘッジファンドですが、なぜ相場に関係なく実績を残すことができるのでしょうか。その理由を解説します。

また、そもそもヘッジファンドとは何か詳しく知りたい方は「ヘッジファンドとは何か簡単に解説!投資信託との意味の違いは?」をぜひ参考にしてください。

機関投資家のポートフォリオ

米国の機関投資家で長年高いリターンを上げているハーバード大学基金のポートフォリオは、過去3年間で下記のように推移しています。

| 2020年 | 2019年 | 2018年 | |

| 米国株式 | 19% | 26% | 31% |

| プライベートエクイティ | 23% | 20% | 16% |

| ヘッジファンド | 36% | 33% | 21% |

| 不動産 | 7% | 8% | 13% |

| 資源 | 3% | 4% | 6% |

| 債券 | 5% | 6% | 8% |

| その他現物資産 | 1% | 2% | 2% |

| キャッシュ | 6% | 2% | 3% |

株式や債券の割合が減少している反面、ヘッジファンドの割合が年々増加していることがわかります。

ヘッジファンドはリスク・リターンのバランスが良いことや、株や債券と異なる値動きをするオルタナティブ資産であることから、機関投資家や富裕層個人投資家からの強い支持を集めています。

オルタナティブ投資についてはこちら↓

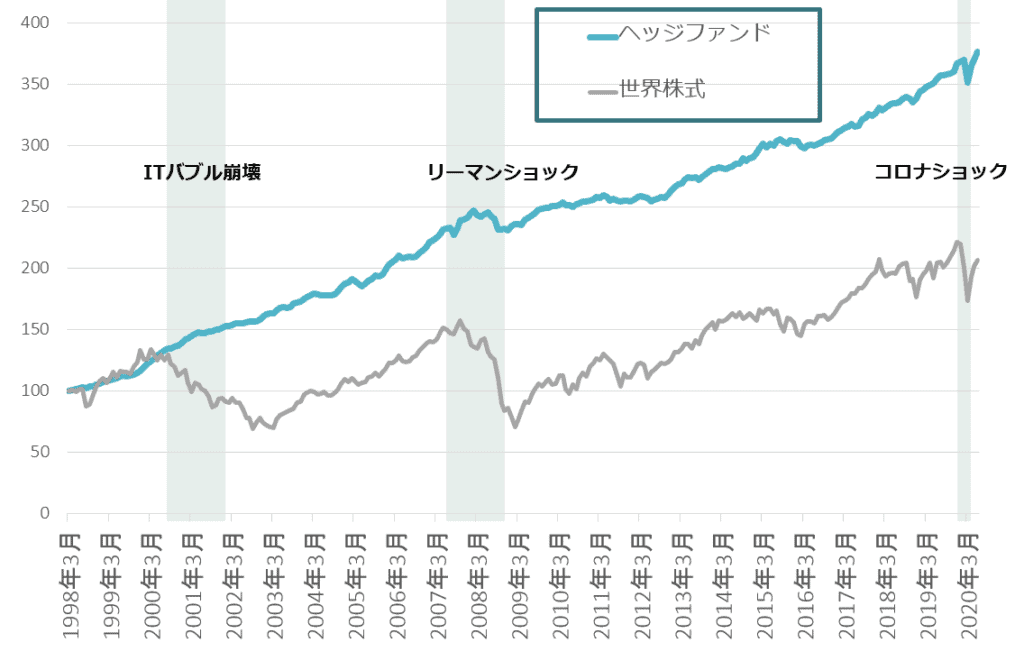

ヘッジファンドの値動き

日本の銀行や証券会社で購入できる普通の投資信託はベンチマークを上回ることを目標にしているため、ベンチマークが値下がりする局面ではリターンを出せずともベンチマークより下落を抑えられれば良いファンドという評価になります。

一方でヘッジファンドは相場に関係なく絶対リターンを追求するため、常に結果を残すことが求められます。

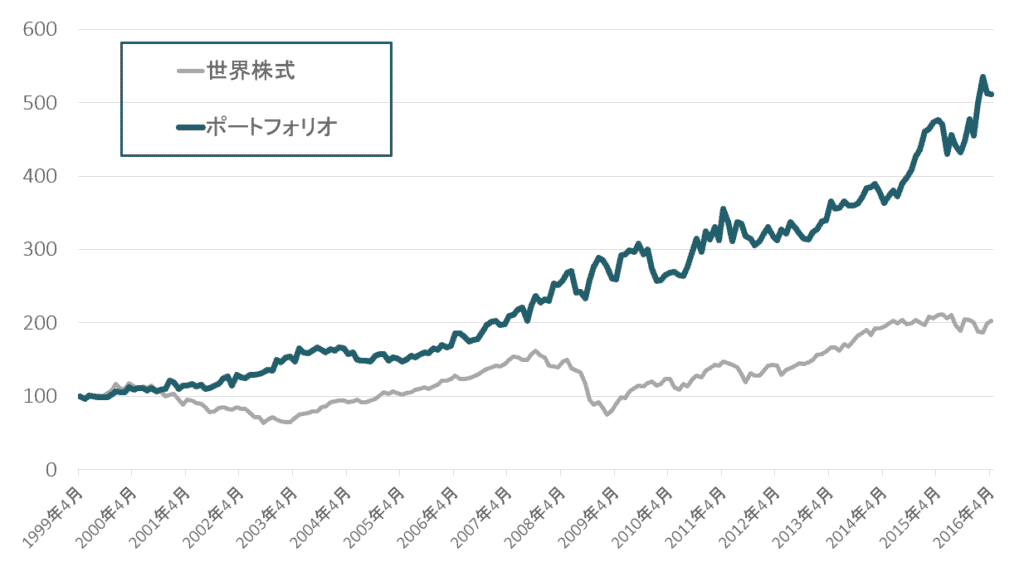

安定的な値動きを長期間実践しており機関投資家に高く評価されているヘッジファンド例として、具体的な値動きを紹介します。

運用開始から長期に渡り相場に関係のない安定的な実績を残しており、世界中から資金が集まっているヘッジファンドです。

ヘッジファンドが相場に関係なくリターンを残せる理由

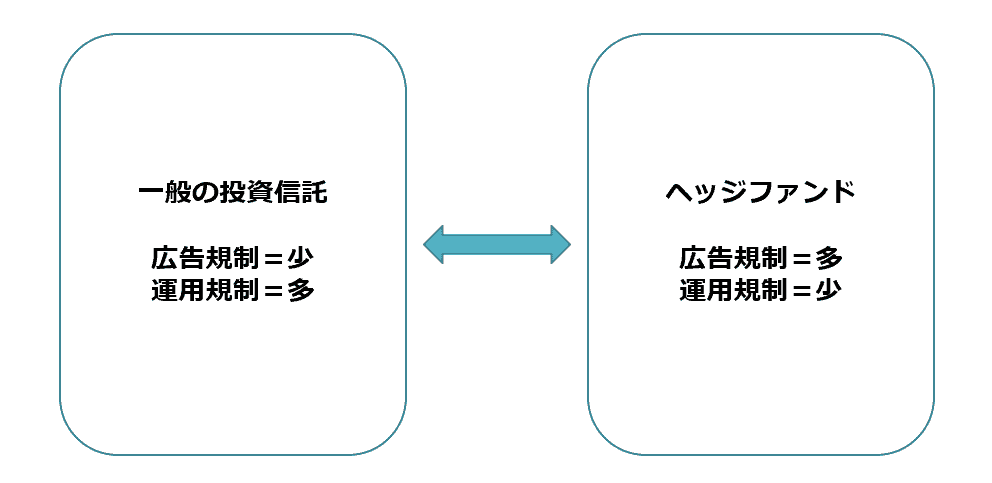

運用規制と広告規制

ヘッジファンドがこのような実績を残せる理由として、一般の投資信託に比べて運用規制が少ない点が挙げられます。その代わりに広告規制は厳しく、ヘッジファンドの情報を得るためには専門の会社を利用する必要があります。

各国政府や金融庁の規制の関係上、投資家の数が多いほど運用や情報開示などの規制が強まるため、ヘッジファンドは最低投資金額を引き上げて投資家の数を制限しています。

運用規制が少ないため、空売りを利用することで下落相場でもリターンを残すことが可能になります。

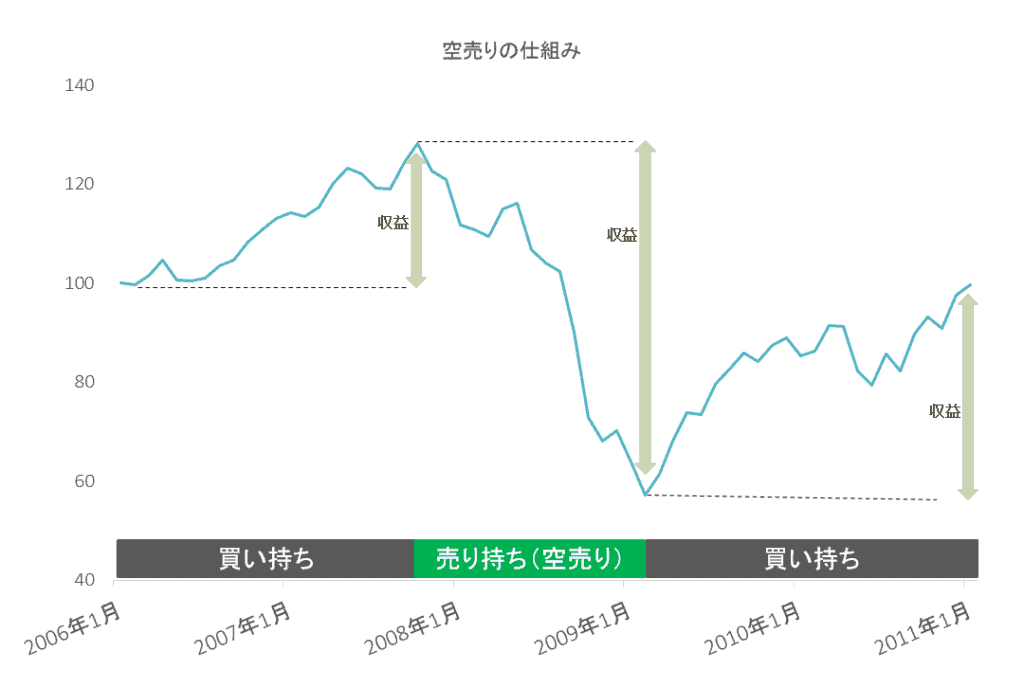

①空売り

手元に持っていない資産を「借りて売る」ことを空売りと言います。後から買い戻すため、価格が下がれば利益となります。

投資対象の適正価格を判断し、割安な場合は買い、割高な場合は空売りすることでどんな相場でもリターンを狙うことができます。

②投資対象

運用規制の少なさは、投資対象にも影響します。一般の投資信託の場合は換金性等の問題で投資できない資産もありますが、ヘッジファンドは期待リターンの高い資産や分散効果の高い資産を効率よく組み合わせて運用することが可能です。

③成功報酬

ヘッジファンドを運用するファンドマネージャーは、自己資金をファンドに入れ、運用成果によって成功報酬を受け取ります。運用成果が自身の報酬に直結するため、しっかり投資家の利益となるように運用を行います。

一般の投資信託を運用するファンドマネージャーは運用会社に雇われており、ファンドの成績と自身の報酬は大きく連動しません。

ヘッジファンドを利用したポートフォリオ例

実際にヘッジファンドを組入れた場合のポートフォリオの値動きを試算しました。

世界株式とヘッジファンドに分散投資した場合の値動きは下記のようになっており、相場や景気と関係ない実績を残しています。

ヘッジファンドや他の資産を複数組入れることで、リターンを押し上げたり自分に合ったポートフォリオで運用を行うことが可能になります。

ヘッジファンドへの投資を検討されている方は、是非ヘッジファンドダイレクトにご相談ください。ヘッジファンドダイレクトでは、あなたの投資目標やニーズに合致した理想的な商品を紹介しているので、納得できる資産運用をサポートします。