環境や社会、企業統治に配慮している企業を選別して投資を行うESG(Environmental, Social and Governance)投資は、持続性や長期的な成長力をはかる指標として投資家の注目と資金を集めています。

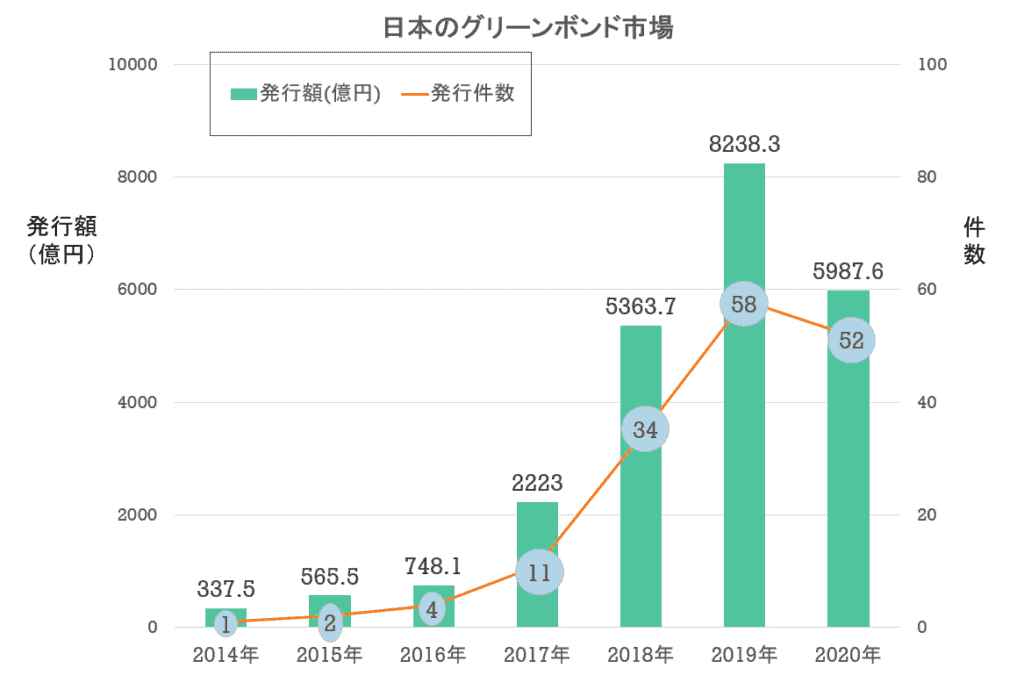

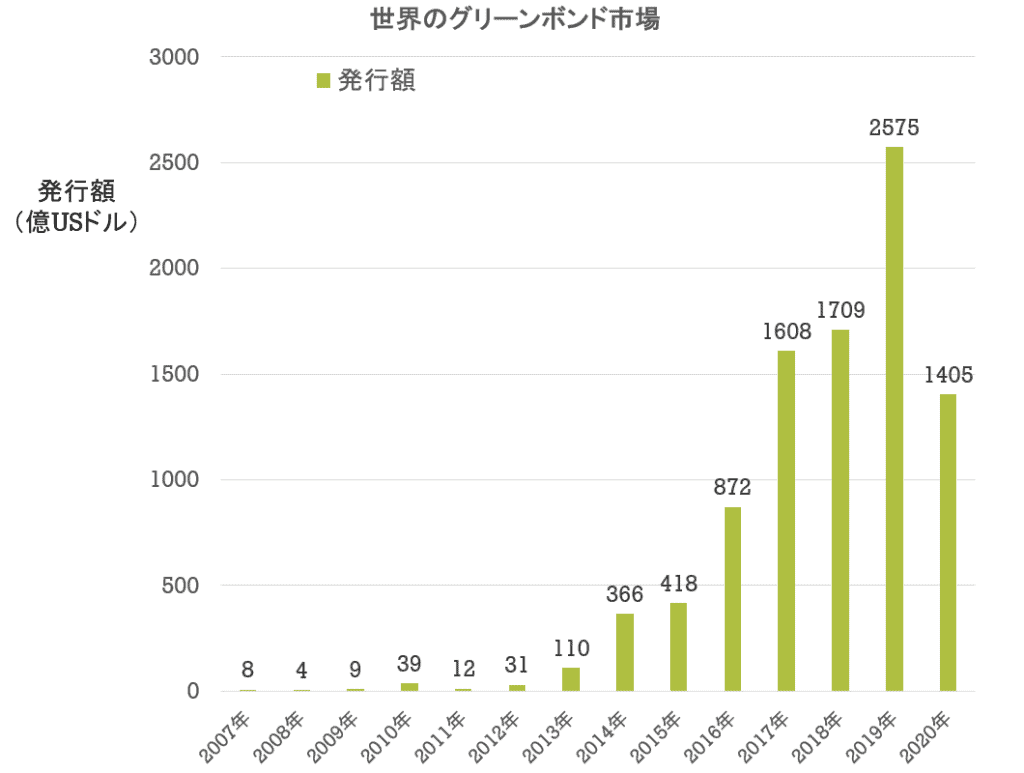

債券市場でもグリーンボンドの発行額は年々増加しており、10月時点で日本国内での発行額は5900億円、世界全体では1400億ドルを超え、バンクオブアメリカのアナリストは2021年も4500億ドルのグリーンボンドが発行されると予測しています。

また、債券だけでなくESG関連のETFや投資信託も増えてきています。

運用の世界でトップクラスであるヘッジファンドもESG投資を取り入れているため、ヘッジファンドとESG投資の関連や現状を解説していきます。

ESG投資とは

2015年の国連サミットで設定された「持続可能な開発目標(SDGs、Sustainable Development Goals)」をきっかけに、年金基金等の機関投資家を中心にESG投資が脚光を浴びるようになりました。

冒頭でご紹介したグリーンボンドは、再生可能エネルギーの開発や地球温暖化対策など、環境改善効果のある事業に充当する資金を調達するために発行される債券のことをいいます。

企業はこうした債券を発行することで、資金はもちろん社会的な支持も集めやすくなります。

投資家も同様にグリーンボンドへ投資することにより社会的な支持を得ることができるため、双方にメリットがあるESG投資は残高を拡大させている状況です。

ヘッジファンドもESG投資を活用している

機関投資家が投資プロセスにESG情報を取り入れたことにより、ヘッジファンドもESG情報を考慮して投資を行うように変化しています。

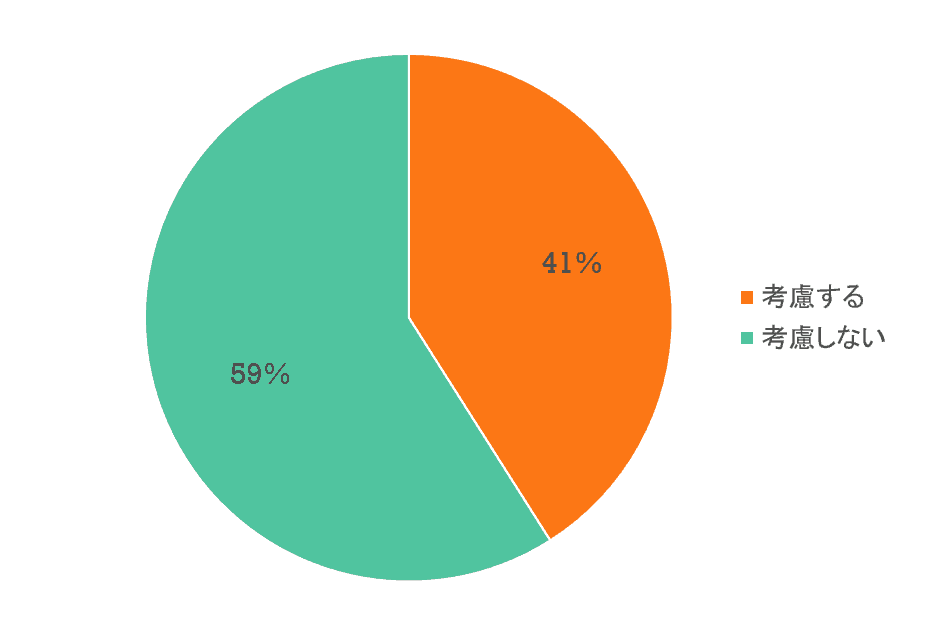

バークレイヘッジが2019年に行った調査では、ヘッジファンドマネージャーの約4割がESG情報を考慮すると回答しており、2013年の調査に比べて約2倍に増加しました。

さらに、2020年の運用方針では平均で資産の58%をESG要因に基づいて選定するという回答でした。前年の42%から大幅に増加し、ヘッジファンドがESG投資を重視するようになっているといえます。

その理由は、投資家がESG投資を好むようになったからです。

富裕層の個人投資家だけでなく年金基金といった機関投資家などから多額の資金を預かるヘッジファンドでは、ESG投資を行うよう要請を受けて取り入れる形も多いようです。

リーマンショック以前のヘッジファンドは透明性が低く、流動性を考慮しないようなファンドも多く存在していました。そのため安定的な運用を行う機関投資家の資産は集まりにくい状況でしたが、その後運用の透明性の確保や監査法人の選定など改革を進め、徐々に機関投資家の資金もヘッジファンドに集まるようになりました。

日本の機関投資家も同様で、大和総研が2020年に行った調査(金融法人及び年金基金におけるデジタル銀行・SDGs、オルタナティブ投資の実態調査)では、国内64の年基金のうち75%がヘッジファンドへの投資を行っているという結果でした。

しかし、機関投資家からの要望に応える形でESG投資を行ってもパフォーマンスが悪化してしまっては意味がありません。ESG投資の実際のパフォーマンスを見ていきます。

ESG投資のパフォーマンス

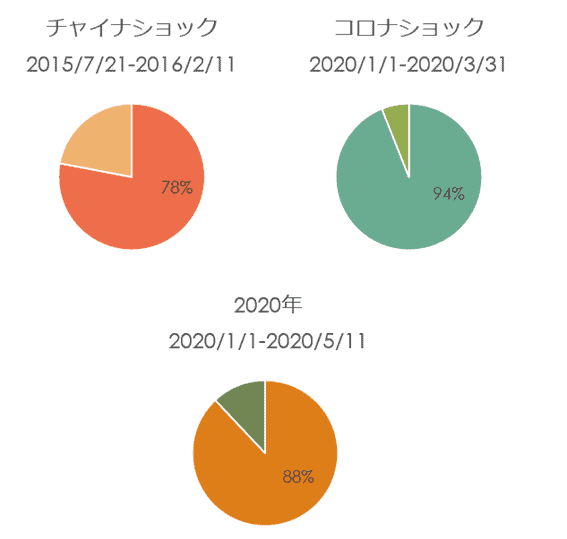

ESG投資が拡大してからまだ年数は短いですが、チャイナショックやコロナショックといった暴落局面でのパフォーマンスを世界最大の運用会社であるブラックロックが公開したレポート『Sustainable investing: resilience amid uncertainty』を元にご紹介します。

過去の暴落時にベンチマークを上回る運用成績を残したESG関連ファンドの割合は、下記のようになります。インデックスと比較して好調なファンドの割合が高く、高い実績を残しています。

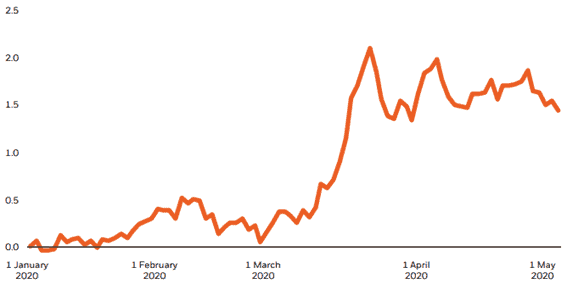

同じレポートでブラックロックが行った「ESGスコアの高い企業を買い低い企業を売る」シミュレーションでは、2020年の1月から4月末までで+1.5%のリターンを記録しています。

このような結果となった要因としては、企業の持続可能性が意識された可能性が高いのではないでしょうか。中長期的な成長を意識しているESGスコアの高い企業は財務状況などの基礎体力も高いことが多く、将来的な成長力が期待されてこのようなパフォーマンスになったと考えられます。

おわりに

社会の持続可能性を考慮するESG投資とどんな相場でも絶対リターンを追求するヘッジファンドは一見すると相容れないように思えますが、実際は多くのヘッジファンドがESG投資を取り入れており、良好なパフォーマンスを残していることが確認できました。

一時的なバブルと見る動きもありますが、現在の状況を鑑みるにESG投資の興隆は続くのではないでしょうか。