投資信託とは異なり様々な運用を行うことができる点がヘッジファンドの長所です。今回は、ヘッジファンドの投資戦略の中でも特徴的なディストレスト証券戦略を紹介します。

ディストレスト(distressed)は、直訳で困った、困窮したという意味です。経営破綻や経営危機により財務危機に陥った企業の債権をディストレスト債権といい、それに投資する戦略をディストレスト証券戦略といいます。

買収・合併といった出来事によって生じる価格変動を利用してリターンを狙うイベントドリブン戦略に近いですが、ディストレスト証券戦略は破綻した企業またはそれに近い企業の債権を買い取り、事業再生や事業の分離売却、リストラクチャリング等による事業改革に伴う価格上昇からリターンを得る戦略です。事業経営に参加することもあるため、幅広い知識と経験を必要とする投資戦略と言えます。

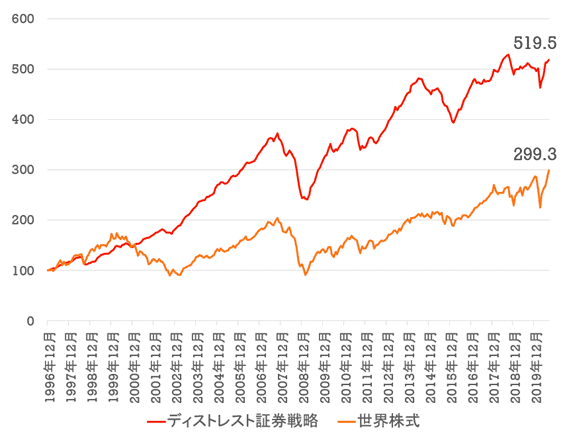

ディストレスト証券戦略ファンドのパフォーマンスは、下表のようになります。バークレイヘッジ・ディストレスト証券インデックスと世界株式インデックスを比較しました。

過去24年間で、世界株式が約3倍に値上がりしているのに対してディストレスト証券インデックスは5倍以上に値上がりしています。

戦略の平均でこれだけのパフォーマンスを残しているため、より優れた実績を残しているヘッジファンドも多く存在します。

ディストレスト証券戦略の運用方法

破綻に近しい企業の債権に投資するためには、投資対象企業のリスクとリターンを正確に評価し、綿密に分析した上で投資決定を行う必要があります。

万が一、事業改革がうまく機能しなかった場合、大きな損失が発生してしまうことも考えられます。破綻間近の企業価値を高める方法があるのか、その実現可能性など、時間をかけて様々な調査を行います。

こうした価格評価の方法は非常に複雑でノウハウが不可欠なため、ディストレスト証券は一般投資家の参加が少ない市場といえます。上場株式や国債市場では多くの参加者がいるため理論価格と現実の価格との差は少ないですが、ディストレスト証券のような参加者が少ない市場では、理論価格と現実の価格との乖離が生じやすくなります。

十分な調査のもと割安に放置されている銘柄を見つけ、投資を行う流れとなります。

ディストレスト証券戦略の特徴

ディストレスト証券戦略の特徴をいくつか解説していきます。

- ロックアップ期間が長い

事業改革等を行うことで価格上昇を狙うため、1日2日で結果の出る戦略ではありません。投資家に途中で資金を抜かれると運用ができないため、売却できない期間である「ロックアップ期間」が長く設定されることが多いです。

- 大口の資金のみ受け入れるファンドが多い

長期間の運用を行う上で資金の管理を行いやすくするため、100万ドル以上など最低投資金額がかなり高いファンドが多くなっています。

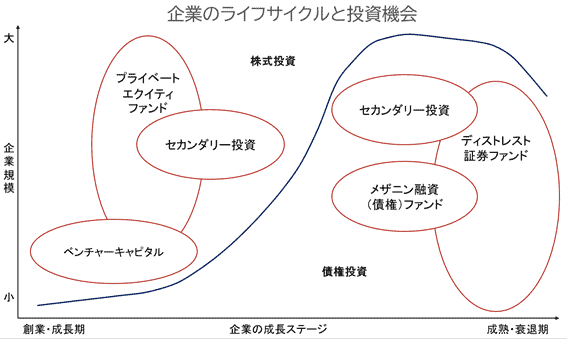

- 企業の成熟期・衰退期に取られる戦略

企業のライフサイクルごとに投資手法を比較すると、下図のようになります。スタートアップへ投資するベンチャーキャピタルやプライベートエクイティファンドとは異なり、十分に成熟した企業の中から投資対象を選定する戦略です。

- 暴落時には弱い一面も

企業の事業再生やリストラクチャリングによりリターンを得る戦略ですが、リーマンショックのような暴落局面では債権の価値も下落します。事前に思い描いていたような事業改革を行うことができず、ファンドの価値も下落してしまいます。

ディストレスト証券戦略の現状

イーベストメント社の調査によると、8月末のヘッジファンドの運用残高は約3兆197億ドルに増加し、ディストレスト証券戦略の残高は2,300億ドルと約7.2%を占めます。株式ロング・ショート戦略よりは少ないですが、グローバルマクロ戦略を上回る運用残高を持っていると推計されています。

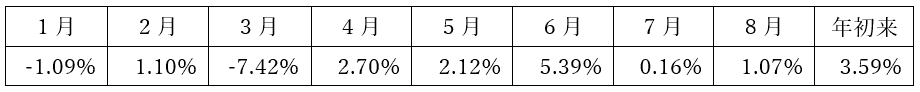

2020年の運用成績は下表の通りです。3月は7%超のマイナスとなりましたが、金融緩和政策を追い風に力強い回復を見せています。

ディストレスト証券ファンド=ハゲタカファンド?

ハゲタカファンドと言われ、世間で嫌われているファンドが存在します。

名前の由来は、ディストレスト証券戦略などの事業再生ファンドやバイアウト型ファンドの一部が短期間での利益を出すために大規模なリストラや内部留保の放出、事業の切り売りなどを行ったことが原因です。

短期的な利益を出すことは可能ですが、ファンドが去った後には事業の継続が難しくなることも多かったことから「ハゲタカのように、弱った企業の死肉をあさるファンド」という意味でハゲタカファンドと呼ばれました。

以前はこうしたファンドが多く存在していたようですが、ハゲタカファンドのように短期的な利益を志向した運用を行うよりも、長期的に・適切に事業を立て直すことにより長期間の事業継続による利益獲得機会を増やすことの方が最終的な利益を増やすことが出来ることもあり、ハゲタカファンドのような企業を食い物にするようなファンドは減少しているようです。

おわりに

破綻に近しい企業の債権に投資し価格回復からリターンを得るディストレスト証券戦略は、高いレベルの専門知識を求められる運用戦略です。適切な債権価格の選定や事業改革など、必要となる業務は多岐に渡ります。

日本での例としては、リップルウッドというファンドが日本長期信用銀行を買収したことが挙げられます。1988年に破綻し8兆円の公的資金が注入された長銀を10億円で買収して1,200億円を出資。新生銀行として再建させ、2004年に再上場を果たしました。この取引でリップルウッドが得た利益は、約4,000億円といわれています。

投資信託にはできない、長期運用を前提とした運用戦略といえます。リスクも高いですが、リターンも大きい戦略といえるでしょう。