インドでは、近年経済が大きく成長しています。そして、経済成長を続けるインドは、今後株価の上昇も期待できるため、投資対象として考えても魅力的です。この記事では、インド株の魅力と、今後の見通しについて解説します。

インド市場の魅力

インドの経済成長の理由はいくつかありますが、そのひとつに「豊富な人的資源」が挙げられます。人口が多いということは国内市場が大きいので、消費需要が伸びるからです。また。労働者も多いので税収も上がりやすくなります。

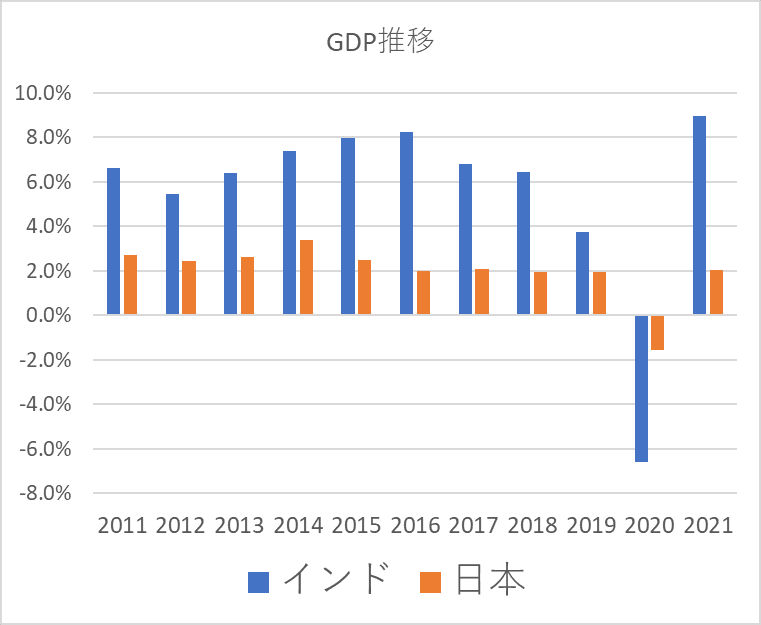

高いGDP成長率

インドの経済成長率は、以下の通りです。

| 2017年 | 6.80% |

| 2018年 | 6.45% |

| 2019年 | 3.74% |

| 2020年 | -6.60% |

| 2021年 | 8.95% |

IMF – World Economic Outlook Databases (2022年4月版)

このように、インドの経済成長は勢いがあり、高いGDP成長率を誇っています。

そして、リーマンショック以降、2009年度から2018年度までの10年間、インドのGDP成長率は一貫して5%を超えているのです。

インドのGDP成長率は、2019年度に3.74%とやや失速し、2020年度はコロナの影響もあってマイナス6.6%となりましたが、2021年は8.95%と再び高い成長率となっています。

インドは人口ボーナス期へ

インドは、人口が多いのも魅力です。以下の表をご覧ください。(単位:千人 2019年)

| 1.中国 | 1,433,784 |

| 2.インド | 1,366,418 |

| 3.米国 | 329,065 |

現在、世界で最も人口が多い国は中国、2位はインド、3位は米国です。この順番は長い間変わっていませんが、国連の予測によると、2026-27年にはインドの人口が中国を追い抜くといわれています。

日本のような先進国では、少子高齢化によって経済が成長しにくくなっていますが、インドでは逆に人口が増え、経済成長につながる環境が整っているのです。

そして、インドは「人口ボーナス期」に入ったばかりというのも魅力です。人口ボーナス期とは、生産年齢人口(15歳以上65歳未満)が他の人口の2倍以上の規模になる時期のことです。

イーストスプリング・インベストメンツによると、日本・中国・インドの人口ボーナス期による株価上昇率は、以下の通りです。

| 人口ボーナス期 | 株価上昇 | |

| 日本 | 1965~2000年 | 14.2倍(1964年~2000年) |

| 中国 | 1995年~2030年 | 5.6倍(1994年~2021年5月) |

| インド | 2020年~2055年 | 1.3倍(2019年~2021年5月) |

日本では1965年~2000年が人口ボーナス期で、1964年12月末から2000年12月末までに株価は14.2倍になりました。

中国は1995年~2030年が人口ボーナス期で、1994年12月末から2021年5月末までに株価は5.6倍に上昇しています。ただ、インドが人口ボーナス期に入ったのは2020年で、まだ始まったばかりなのです。そして、2021年5月末時点で株価は1.3倍にしか上昇していません。

人口ボーナス期には、生産活動の活発化により経済成長が加速し、それに伴い企業業績も拡大する傾向があるので、株価の上昇も期待できます。日本や中国に比べてインド株の上昇はまだ低いので、今後に期待できるのです。

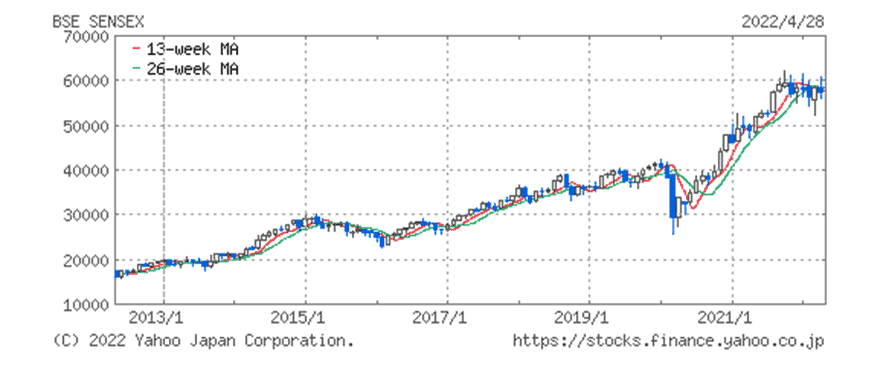

インドの代表的な株価指数「SENSEX」の値動き

出典:ヤフーファイナンス

インドを代表する株価指数が「SENSEX指数」です。SENSEX指数は、ムンバイにあるインド共和国最大の証券取引所である「ボンベイ証券取引所」に上場する銘柄のうち、流動性や売買規模、業種などの点で代表的な30銘柄で構成される時価総額加重型の株価指数です。

業種別では、情報通信や金融の比重が高く、財閥系の企業が多いのが特徴。SENSEX指数は、2021年9月に初の6万台に乗せ、史上最高値を更新しました。その後はやや上値の重い展開となっているものの、2022年になっても底堅い展開が続いています。

インド株ではインフラ関連銘柄に注目

インドのインフラ関連銘柄は、株価が堅調に推移しているセクターの1つです。インドは新型コロナウイルスの蔓延で悪化した経済を活性化させるため、2021年2月に前年度比34%増の設備投資を含む2021年度の国家予算案を発表。インフラ投資にさらに注力することを表明しました。これは、インフラ関連銘柄にとって有利な投資環境と言えます。

2021年度(2021年4月~2022年3月)の 予算案は、以下の6つの柱から構成されています。

1.健康と福祉

2.金融資本・インフラの充実

3.上昇志向のインドへ向けた包括的な開発

4.人的資本の再活性化

5.イノベーションと研究開発

6.最小の政府・最大のガバナンス

さらに、モディ首相は2021年8月15日の独立記念日の演説で、景気浮揚と雇用創出のためにインフラ整備にさらに力を入れる意向を表明しました。インフラ整備はモディ政権が掲げる「メイク・イン・インディア」を実現するための重要な政策であり、今後もインフラ投資を強力に推進することが期待されます。

日本の証券会社でインド株を直接買うことはできない

残念ながら、日本の証券会社で直接インド株を買うことはできません。しかし、インド株に投資する方法はいくつかあります。インド株ADR(米国預託証券)、投資信託、海外ETF(上場投資信託)などです。これらの金融商品を通じて、間接的にインド株に投資できるのです。

とくに投資信託やETFはインドの企業に幅広く分散投資できるのでオススメです。インド株に投資する代表的な投資信託や ETF を紹介します(数値は2022年3月末時点)。

イーストスプリング・インド・インフラ株式ファンド

基準価額 14,122円

信託報酬 1.9497%(年率・税込)

純資産残高 267.2億円

騰落率

| 1ヵ月 | 3ヵ月 | 6ヵ月 |

| 9.95% | 8.51% | 8.72% |

| 1年 | 3年 | 5年 |

| 37.26% | 18.00% | 11.36% |

| 設定来 | ||

| 132.23% |

主にインドの金融商品取引所に上場しているインフラ関連銘柄に投資し、長期的な成長を目指すファンドで、原則として為替ヘッジを行いません。インドでは、高い経済成長を維持するためにインフラ整備が不可欠で、インフラ関連銘柄は中長期的に魅力的な投資対象であると考えています。(2022年3月末時点)

野村インド株投資

基準価額 34,893円

信託報酬 2.2%(年率・税込)

純資産残高 2,811.3億円

騰落率

| 期間 | フアンド |

| 1力月 | 8.2% |

| 3力月 | 3.0% |

| 6力月 | 5.1% |

| 1年 | 21.5% |

| 3年 | 43.8% |

インド企業を中心に、収益性、成長性、安定性、バリュエーションなどを考慮して選定した銘柄に投資します。そして、「MSCIインド・インデックス(税引後配当込み・円換算ベース)」を上回る投資成果を目指します。(2022年3月末時点)

インド株 ETF

インド株にはETF(上場投資信託)を通じても投資できます。ETFは、Exchange Traded Fundの略で、「上場投資信託」とも呼ばれます。ETFは、投資信託と同じように証券取引所に上場しているので、株式と同じようにリアルタイムで取引できるというメリットがあります。

・iシェアーズS&P BSEセンセックス・インディア ETF (2836)

・ウィズダムツリー インド株収益ファンド (EPI)

が代表的な銘柄です。ただし、海外ETFになるので外国証券取引口座が必要になる点には注意してください。ネット証券では、SBI証券、マネックス証券、楽天証券で取引できます。

まとめ

インドは2020年から人口ボーナス期に入り、今後も高い経済成長が期待できます。また、ロシアのウクライナ侵攻により世界経済の不安定さは高まっていますが、インドへの影響は欧米などに比べて比較的少なくなっています。

インド株への投資は魅力が高いので、分散投資の一環として投資を検討してみてはいかがでしょうか。