ファミリーオフィスであるアルケゴスのポジション解消に伴い、野村ホールディングスが20億ドルの損失可能性を発表しました。

この大規模な損失はプライムブローカー業務が原因です。プライムブローカーについて、役割やリスク等を詳しく解説します。

プライムブローカーの役割とは

ファンドマネージャーから取引の指図を受け、証券取引の執行、決済や融資、有価証券の貸付を行うことがプライムブローカーの役割です。信用の供与も行うため、ファンドの運用に欠かせない役目を果たします。

ファンドの事務管理を総合的にサポートする役割を担うプライムブローカーも多く、具体的には下記のような幅広い業務を担っています。

・カストディアン

ファンドが保有する資金、有価証券の保管業務を行います。万が一運用会社が解散しても投資家の資金を保護する重要な役割を果たします。

・アドミニストレーター

ヘッジファンドの管理に関わる様々な業務を代行します。税務、資産額の計算、会計処理、リスク管理、投資家向けレポート作成など、業務内容は多岐に渡ります。

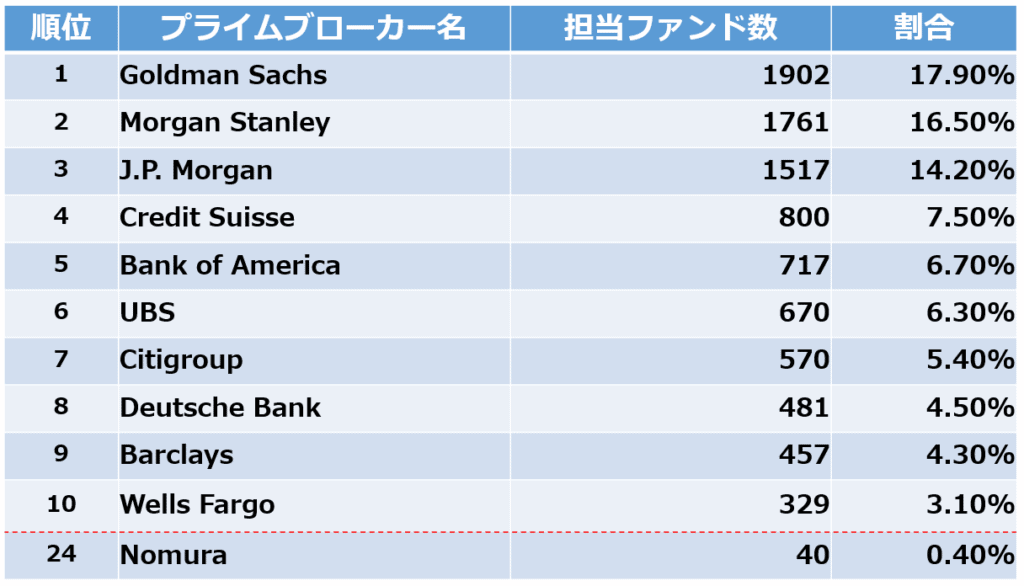

高度な管理能力が必要であるため、プライムブローカー業務は大手投資銀行が担うことがほとんどです。実際にヘッジファンドアラートが2020年3月末のSEC提出資料から作成したプライムブローカーランキングは、下記のようになっています。

プライムブローカーが運用会社に信用を供与する関係上、運用会社はプライムブローカー自身の信用力も高いところを利用しようとすることがこの背景です。野村ホールディングスも24位にランクインしていますが、現在は欧米の金融機関が多くのシェアを占めています。

プライムブローカーのリスクとは

プライムブローカーはファンドの与信管理も業務に含まれているため、本来はリスクの高すぎる取引指図は受けません。

その一方で運用規模や取引回数が拡大するほど運用会社から売買手数料など多額の手数料収入を得ることが出来るため、高額の手数料を支払ってくれるファンドにはリスクの高い取引であっても執行してしまうことがあるようです。

運用が想定通りに進んでいる時にはリスクも表に出てきませんが、想定外の事象が起きると運用を継続できないほど損失が大きくなってしまうリスクがあることも事実です。

プライムブローカーが適切なリスクマネジメントを行っていれば基本的にこうしたことは起こりませんが、運用会社にパワーバランスが傾いてしまうとリスクの高い取引による大規模な損失が発生する可能性が高まる点には注意が必要といえます。

アルケゴスのポジション清算について

ファミリーオフィスであるアルケゴス・キャピタル・マネジメントは、過剰なレバレッジを効かせたポジションに対するマージンコール(証拠金請求)に迫られ、大量のポジションを処分しました。それに伴い、クレディスイスや野村ホールディングスといったプライムブローカーにも多額の損失が生じました。

プライムブローカー間のやり取り

アルケゴスのプライムブローカーはクレディスイス、野村、ゴールドマンサックス、ドイツ銀行、三菱UFJ証券など複数の金融機関が担っていました。

アルケゴスのポジションをするために少しずつ売却を進めるようプライムブローカー間での打ち合わせもあったようですが、ゴールドマンサックスなど一部のプライムブローカーは話し合いの決着を待たず売却を進めたという情報も出ています。

いち早くポジションの大部分を解消したゴールドマンサックスは、アルケゴスの1件による影響は軽微だと明らかにしています。

プライムブローカーの方が損失を小幅に抑えやすいため、他社に先駆けて売却を行ったプライムブローカーは「抜け駆け」として他のプライムブローカーから顰蹙を買っているようです。

逃げ遅れた形になってしまったクレディスイスは28億ドル、野村HDは20億ドルという多額の損失可能性を発表しています。

なぜこのようなことが起きてしまったのか、原因を2つ紹介します。

レバレッジ

複数の金融機関から資金を借り入れて行うレバレッジ取引は、自己資金以上の投資効果を見込めることから使い方によっては有効な投資方法です。

例を用いてわかりやすく説明します。

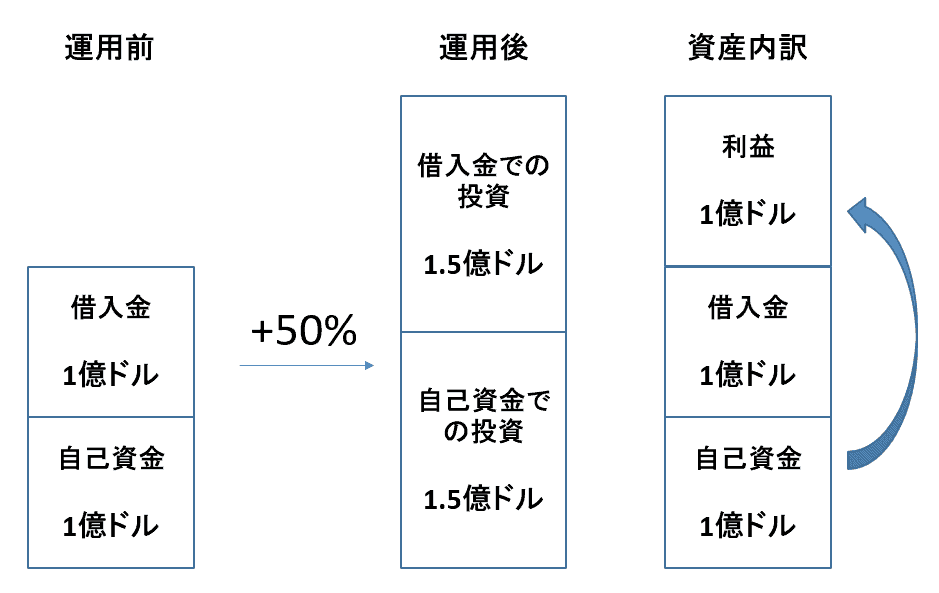

自己資金1億ドルで1億ドルの借入れを行い合計2億ドルの投資を行うと、レバレッジは2倍というポジションになります。

運用が上手くいって株価が+50%になった場合、通常であればもちろん利回りは+50%ですが、レバレッジ2倍で運用した時の運用利回りは2倍の100%になります。

その反面、損失になった場合も当然2倍になります。

過大なレバレッジはファンドの破綻リスクを高めることになるため、投資対象や運用方法によって適切なレバレッジ比率は異なります。

アルケゴスは少数の株式に集中投資するというリスクの高い運用を行っているにも関わらず、レバレッジ比率は8倍前後と非常に高い水準でした。

投資対象が10%値下がりしただけで自己資金の80%程度がなくなってしまうという、通常では考えられないリスクの高い運用を行っていたのです。

借金をして博打をすることとレバレッジをかけてリターンを最大化することは全く異なりますが、アルケゴスについては前者になってしまったといえます。

レバレッジも含めた総ポジションは500億ドル以上とも言われており、市場に甚大な影響を与える結果となりました。

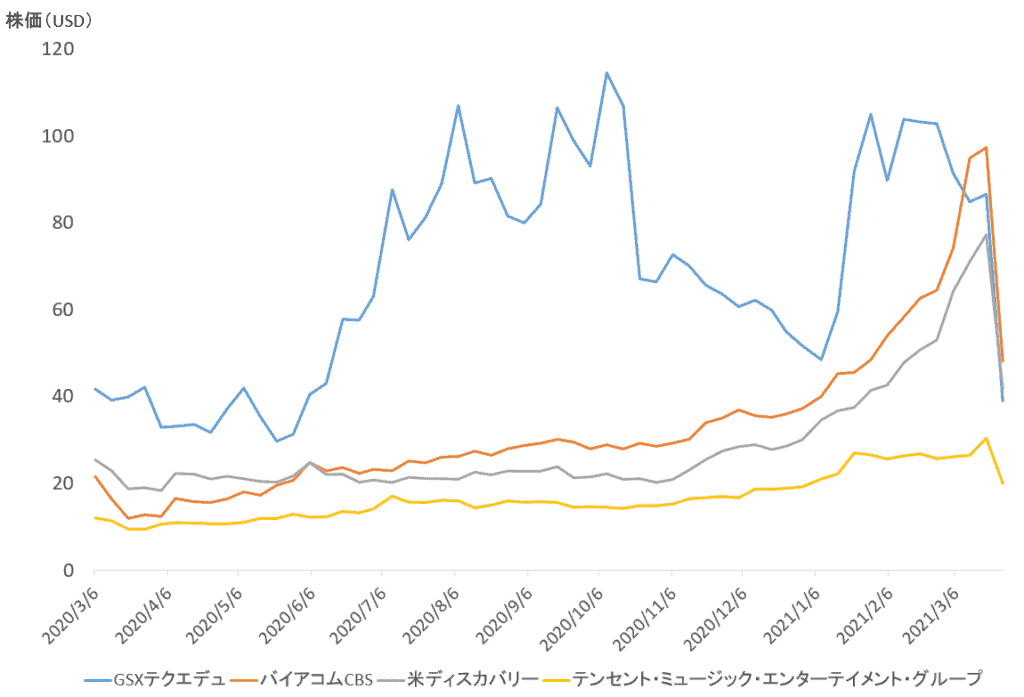

アルケゴスが売却した銘柄の値動きはこちらの通りです。いずれも大幅な下落となっており、こうした銘柄に投資していた一般の個人投資家にもダメージを与えました。

ファミリーオフィス

アルケゴスは投資信託やヘッジファンドと異なり、ファミリーオフィスという形態をとっています。これは多数の投資家の資金を預かって運用するものではなく、家族の資産のみ運用する投資会社です。

自己資金のみでの運用を実行するため、過度なリスクを取った運用を行ってしまったのではないでしょうか。

派手な運用実績から度々ニュースに取り上げられているファミリーオフィスとして、ブルークレスト・キャピタル・マネジメントがあります。

2000年にヘッジファンドとして立ち上がった同社は徹底したリスク管理をもとに積極的な売買を繰り返すヘッジファンドとして知られ、高いリターンを残してきましたが、2015年12月に投資家の運用資産70億ドル程を全て返却し、ファミリーオフィス化しました。

その後はレバレッジを拡大しながらハイリスク・ハイリターンな運用にシフトし、2019年のリターンは+50%になったとこちらの記事でBloombergが報じています。

投資信託やヘッジファンドはファミリーオフィスと違い投資家の資金を受け入れることから、運用残高を拡大させるためにパフォーマンスだけでなくリスク管理にも細心の注意を払っています。運用会社の破綻を避けるため、投資対象やレバレッジは適切に管理されています。

とはいえ、過去には大規模なヘッジファンドの破綻が起きていることも事実です。

アルケゴスの状況に近い、高いレバレッジ比率が原因となり破綻したLTCMの破綻要因について紹介します。

LTCMの破綻

1993年に設立されたLTCM(Long Term Capital Management)は発足後年率40%超のリターンを連発し、あっという間に世界トップクラスの巨大ヘッジファンドに成長しました。

イタリア国債やドイツ国債といった債券を対象に裁定取引を行う運用手法を取っていましたが、他の金融機関に運用を真似され、運用残高の拡大に伴いマーケットインパクトも増大したことから以前ほどのリターンは得られなくなっていきました。

投下資金に対する収益率を上げるため、LTCMは投資家に一部資金の返還と金融機関からの借入れを行いました。

これによりレバレッジ比率は上昇し、20倍を超える高水準となりました。債券の値動きは株式より小幅とはいえ、非常にリスクの高い運用といえます。

そんな中1998年にロシア危機が起こり、LTCMは大量の含み損を抱えることになりました。プライムブローカーへの担保差し入れや投資家の解約要請も殺到し現金化を進める必要がありましたが、投資ポジションは複雑で売却は容易ではありませんでした。

最終的には欧米の複数の金融機関から40億ドルの出資を受け、時間をかけてポジションを解消する形になりました。高いリターンを追求するあまり、リスク管理を怠ってしまった結果といえます。

LTCMの破綻を受けて、ヘッジファンド業界は投資家からの信頼を得るために投資対象やレバレッジ比率といった情報開示を進め、適切なロックアップ期間や通知期間を定めるなど透明性を高める様々な施策を取っています。

長期間優れた実績を残し、投資家の資金が集まるヘッジファンドは運用残高が拡大しすぎないように資金の受付けを停止することも散見されています。

ファンド選びの注意点

高度な専門知識を持つプライムブローカーでも、不適切なリスク管理を行ってしまう可能性はゼロではありません。

リスクを見ずにリターンに惹かれて投資してしまうと、思わぬ損失を被る可能性も十分に考えられます。プライムブローカーだけでなく、ファンドの運用方法や付随するリスクはある程度理解してから投資するよう心掛けると良いでしょう。

世界トップクラスの実績を持つヘッジファンドにご興味をお持ちの方は、是非ヘッジファンドダイレクトにご相談ください。ヘッジファンドダイレクトでは、ファンド分析のノウハウを活かしてデューデリジェンスを行った上で自分に適したファンドを紹介します。