[toc heading_levels=”2,3,4,5″]

一概に外貨と言っても、IMF(国際通貨基金)が発表する主要通貨だけでも「アメリカドル」「中国元」「ユーロ」「日本円」「イギリスポンド」があります。その他にも私たちが普段聞いたことが無いようなもたくさんあり、世界中には180以上の通貨があると言われています。

証券会社で取り扱いが多い外貨だと、上記通貨以外に「オーストラリアドル」「ニュージーランドドル」「カナダドル」「メキシコペソ」「南アフリカランド」等があります。

それぞれの通貨で保有することは、メリットもあるけれどもデメリットもあります。それぞれのポイントに注意して投資をする必要があると言えます。

資産を外貨で保有する際のメリットやリスク、投資方法を解説します。

外貨預金とは

そもそも外貨預金とはいったいどのようなものなのでしょうか。

外貨預金とは、簡単にいうと「外国の通貨で預金すること」です。普通預金と同じで、預け入れた資金に対して利息が付きます。通貨によっては、日本円預金よりも金利が高くなることがあります。

以下では資産を外貨で保有するメリットや、それに伴うリスクを説明していきます。

外貨で保有するメリット

資産を外貨で保有することにより、得られるメリットは大きく分けて2つあります。

メリット其の一:外貨預金は金利が高い

日本国内の預金や債券と比べると比較的金利が高く、銀行の普通預金に入れておくより多くの金利を受け取れます。短期間で出し入れできない流動性が低い資産ですが、中期・長期での保有ができるお金であれば、普通預金に寝かせておくよりもリターンが期待できると考えられます。

最近の普通預金金利は0.001%であるため、普通預金に資金を1,000万円入れておいても、1年間で100円しか金利が受け取れません。金利が高いことが一概に良い状況であるとは言えません。デフレである昨今は、インフレになる”懸念”すらされる状況なので、金利が上がることを願うよりも他の方法で資産を増やす方が賢明かもしれません。

メリット其の二:インフレリスクを低減できる

先ほど、現在はデフレであるとご説明しました。インフレになることが、現状では資産に対してマイナスの作用をすると考えられています。

インフレになると一番影響を受けるのはどの資産でしょうか。答えは「預貯金」です。普通預金・定期預金や国債は、発行体(銀行や国)が元本を保証してくれている資産ですので、発行体がデフォルトしない限りは安定的に資産を持つことができます。

しかし、「インフレになる」とは、「物価が上がる」ことを意味します。そのため、物価が2倍になれば必然的に現金の価値は半分になります。

例えば、現在はジュースAの価格が100円だと仮定します。今はジュースA=100円の状態です。その後インフレが進み、1年後にジュースAが200円になっていたとします。そうすると、ジュースAに対して2倍のお金が必要になります。

伝えたいことは、インフレ対策には元本が保証されているかどうかは、ほとんど関係がないということです。インフレになれば、物の価値(値段)が上昇するため、不動産や株式の価格が上昇する傾向があります。そのため、現金のみであると、このリスクを全身で受けることになりますが、他の物で保有することによってこのインフレの風を受け流すことができるようになります。

また、インフレは貨幣価値が下落するため、日本でインフレが発生すると”円”の価値が下落します。つまり「円安」になります。これを回避するために、外貨で資産を保有する、もしくは物で資産を保有することにより、大事に貯めてきたお金の価値が自然と下がっていくことを防止できます。

外貨で保有するデメリット

資産を外貨で保有することにより、受ける可能性があるリスクを2つ紹介します。

リスク其の一:為替リスク

外貨預金・株式・債券・現金でも外貨を保有する時には、必ず為替リスクと共存することになります。

一般的に”リスク”とは、悪いことが起きる可能性をイメージすると思います。しかし金融業界でリスクとは、「値動き」のことを意味します。為替リスクとは、プラスでもマイナス方向でも、価格の変動が起きる可能性のことを表します。

例えば紛争が起きたり、テロが起きたりなど、現地の国で起こる出来事によって通貨の価格が変動します。そのため、単純に両国の資金需要だけではなく、世界情勢によって価格が左右されることがあるため注意が必要です。

リスク其の二:外貨預金はペイオフの対象外

あまり知られていない事実なのですが、銀行の外貨預金はペイオフの対象にはなりません。

ペイオフとは、銀行が破綻した時に1つの金融機関あたり1,000万円まで返金を保証してくれるシステムのことです。そのため、ペイオフを活用するために、複数の金融機関に資産を分ける人も少なくないと思います。

しかしこのペイオフの対象になる資産が円預金のみです。この認識が無く、外貨預金で資産を預けている方の中には「円預金は無くて、外貨預金が1,000万円以内だから安心だね。」と誤った認識をしている方もいます。

金利の高さだけではなく、このような万が一の事態のことも想定して資産を保有する必要があります。それに対して証券会社はペイオフというシステムが無いため、もしも預け先証券会社が破綻しても、預けている資産は他の証券会社へ移されます。銀行のペイオフでは上限が低いと感じる人は、証券会社で商品は購入せず、円も外貨も通貨のまま保有する投資家もいます。

外貨預金の金利は?

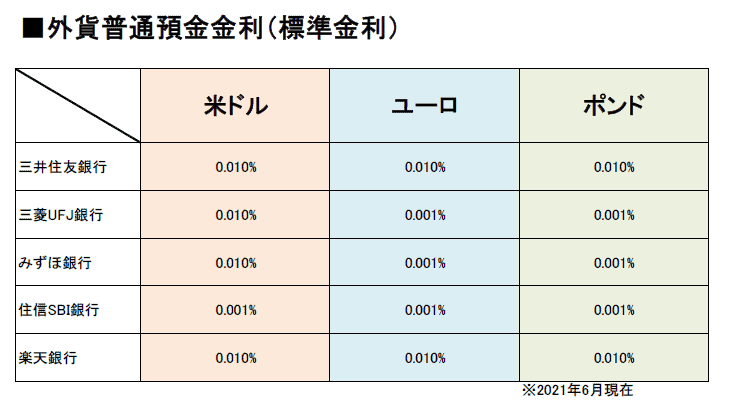

2021年6月時点の主要銀行の外貨普通預金の金利は以下のような水準です。米ドルは、円で定期預金を組むよりも高い金利が得られそうです。しかし、ユーロ、ポンドだと円預金の金利と差がありません。そのため、為替の変動で価格上昇を待ち望むこと、資産を分散させるということは以外にメリットを見つけることが難しい時代になっていることが分かります。

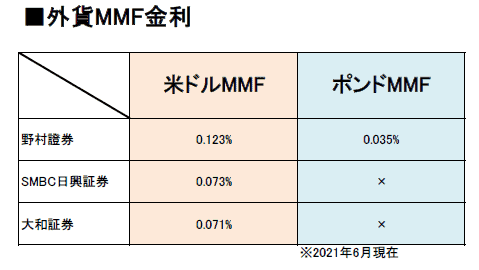

参考に証券会社の外貨MMF(マネー・リザーブ・ファンド)の金利の水準を以下に記載します。昨今、世界中で低金利の状況が続いています。そのため、外貨MMFで預かった資金を運用して金利を取り、投資家へ還元できないレベルまで低金利になっています。直近数年で外貨MMFの償還が相次ぎ起こっています。

証券会社の外貨MMFを調査してみましたが、大手証券会社は米ドルMMF以外の通貨はほとんど償還していました。

外貨預金の落とし穴

外貨で預金をする際に注意するポイントは、大きく分けると2つあります。

ポイント其の一:外貨預金キャンペーン

銀行の前を通ると「外貨預金 優遇金利キャンペーン」などの広告を見たことがあると思います。昨今の低金利時代において、普通預金に置いておくよりメリットがあります。しかし、捉え方に注意が必要で、定期預金を組んでいる途中、ずっとその金利ではないことが多々あります。説明書の下の方に「当初〇〇ヶ月は優遇金利適用」など、期間が限定されている文言の記載があることが多いので、見落としには注意が必要です。

また、円から外貨に転換する時には都度為替スプレッドがかかります。しかし、1,000万円以上などの大口で投資を行うときには、為替優遇レートが適用される可能性があります。そのため、自分に有利になることに関しても注意して確認が必要です。

ポイント其の二:外貨預金の利息に対しての税金

実はあまり知られていないのですが、預金の利息には税金が課せられます。日本国内の銀行に預けている円預金・外貨預金であれば、手元に届くまでに税金が引かれています。そのため自分自身での確定申告の必要はありません。

債券の場合も同じですが、金利にかかる税金は20.315%(2021/06現在)です。そのため投資する当初に、提示される金利と受け取れる金利を確認しておくことが必要になります。この作業を怠ると、何年間も預けていたのに想像していたよりも金利が受け取れず悲しい思いをする可能性があります。

以下のように表記されることが多いため、税引後の利率に注意することも重要です。

上記に対して、国外の金融機関で外貨預金を保有して、金利を受け取った場合は各人で確定申告が必要になります。

外貨資産は持ち方が重要

比較的安定的と思われている円預金ですが、落とし穴があることが分かりました。生活資金や3年以内に必要になりそうな資金は、流動性の面から考えると運用商品ではなく預金で保有することをおすすめします。

しかしそれ以外の資産を円のみで保有することは、リスクを伴うこともご理解いただけたかと思います。その中で外貨で保有することはメリットもデメリットもあり、リスクも伴います。円資産だけではなく、外貨預金や外国の不動産、海外の運用商品も投資対象に入れることにより、私たち個々人の大事な資産を守ることができます。

その中で、世界トップクラスの実績を持つヘッジファンドへのご投資を検討いただいている方は、是非ヘッジファンドダイレクトにご相談ください。世界中のファンドの中から優秀な実績を持つヘッジファンドへの直接投資をサポートいたします。