ラテンアメリカ、アフリカ、東欧、東南アジアといった新興国のマーケットをエマージングマーケットと言い、先進国と比較して高い成長性を示しています。

米国や日本といった先進国の投資対象が割高ではないかという見方も高まるに連れ、投資対象として注目が高まっています。

米国株や日本株といった先進国の資産クラスと異なる値動きを見せることも多いため、ポートフォリオに組み込むことで全体の値動きを安定させる分散投資効果も期待できる資産クラスですが、先進国の株式・債券投資とは異なるリスク特性を持つ点には注意が必要と言えます。

新興国投資のメリットやデメリット、投資方法を解説します。

新興国投資のメリット

新興国への投資は、大きく分けて2つのメリットがあります。

メリットその1:長期間で高いリターンが期待できる

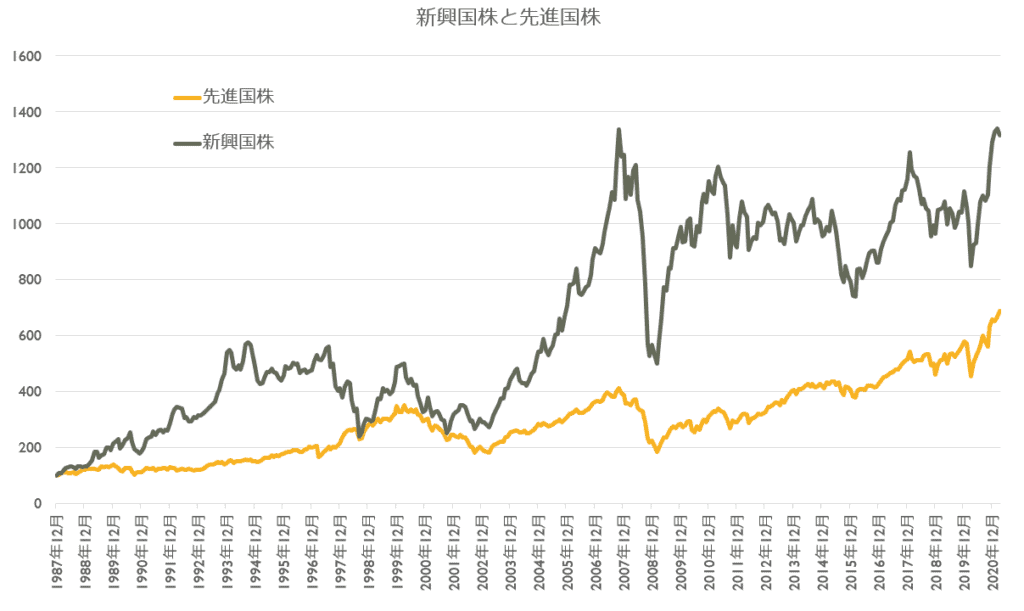

新興国の経済成長率は先進国と比較して高く、それに伴う株価上昇により長期的に高いリターンを示しています。短期間の変動が大きいため期間を区切っての投資は難しい資産クラスですが、長期間の保有が可能であれば先進国よりは高いリターンが期待できると考えられます。

しかし、永遠に高度経済成長を維持することは不可能です。新興国が発展し先進国に追いつくに連れ、成長率は鈍化する点には注意が必要です。IMFの発表するGDP成長率予測などが一つの目安になるでしょう。

メリットその2:分散投資効果

新興国に投資することで先進国との地理的な分散を実現でき、異なる値動きをすると推測できることから一定の分散投資効果が見込めますが、現時点では先進国株と新興国株に高い分散投資効果があると言うことはできません。

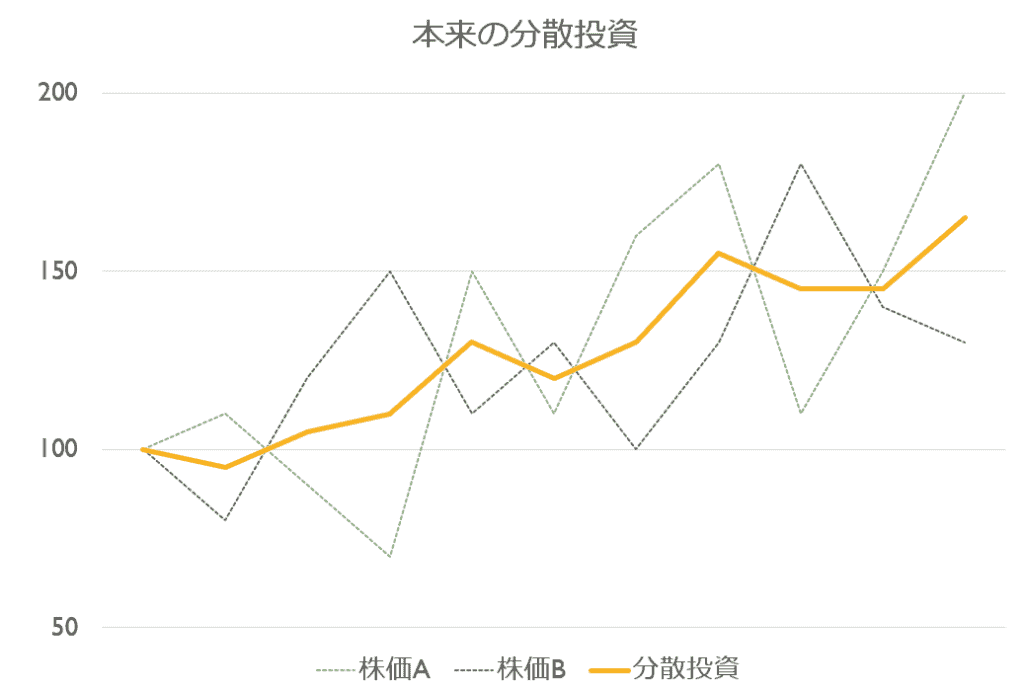

分散投資は「値動きの異なる複数の資産に投資することでポートフォリオ全体の安定性を高める」ことが狙いで、下図のようなイメージになります。

上昇・下落のタイミングなど値動きの異なる資産であれば分散投資によりリスクを抑えることが可能になりますが、経済・金融のグローバル化から世界の景気パターンは似通う傾向にあり、先進国・新興国関わらず資産価格の値動きの相関性は高くなっています。

実際に先進国株と新興国株の相関係数は0.71と高水準にあり、分散投資の効果は低いと言わざるを得ません。

先進国株のみのポートフォリオに新興国株を組入れることでハイリスク・ハイリターンな運用成果に期待することは可能ですが、分散投資でリスクを低減するという効果は薄いと捉えた方がよいでしょう。

新興国投資のリスク

新興国投資固有のリスクを4つほど紹介します。

リスクその1:為替相場の変動

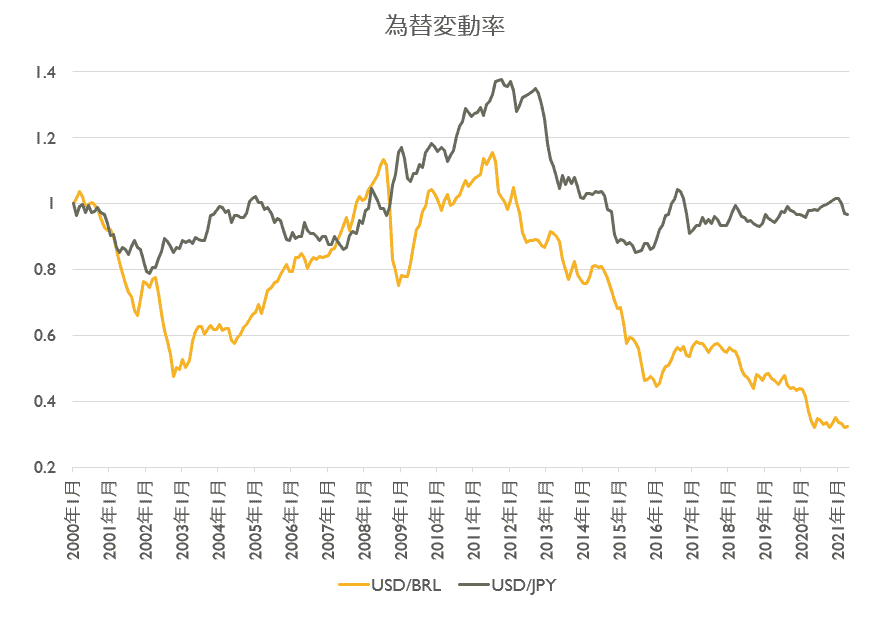

新興国通貨は先進国通貨と異なり、様々な要因で大きく上下するリスクがあります。例としてブラジルレアル/米ドルと日本円/米ドルの同期間での推移を掲載しました。

2000年1月を1として、それぞれの変動率を測定しています。先進国である日本円と比較して、ブラジルレアルの為替相場は大きく変動していることがわかります。

かつて固定相場制が殆どであった新興国は国際資本移動の自由化に沿って多くの国で変動相場制に移行しましたが、実際には各国当局の管理下での運用や、米ドルへ連動するペッグ制を取っているところ等様々な形態があります。

為替相場の変動リスクをヘッジするためにはオプションや通貨先物を利用する必要がありますが、ヘッジコストがかかってしまうことも事実です。

リスクその2:市場の流動性

新興国は先進国に比べ流動性が薄い傾向にあり、変動も大きいことから売却のタイミングを逃してしまうリスクが存在します。流動性の薄さから取引コストが高くなりやすいことも特徴です。

リスクその3:情報の非対称性

新興国は税制や会計制度の相違、ディスクロージャー制度の未整備などにより、正確な情報をリアルタイムで入手することが難しくなる傾向があります。米国や欧州であればある程度迅速に情報を得ることが可能ですが、的確なタイミングで情報を入手できない可能性があることは新興国投資のリスクになります。

しかし、テクノロジーや金融規制の整備が進む中でこういった傾向は弱まってきています。

リスクその4:資本規制の可能性

国際資本移動について、十分な自由化が行われていない可能性があります。

方向性としては海外資本の受入れに関する制度調整が進捗しており、常に注意を払わなければならないリスクではないかと考えられますが、経済に大きな混乱が生じた際は資本規制が発動され、投資資本の引き上げが困難になる可能性があることはリスクとして認識しておく必要があります。

過去にはアジア通貨危機の際、マレーシアが自国経済を守るために資本規制を行っています。マレーシアリンギ建て証券の売却資金は1年間マレーシア国内に留めるといった規制を導入し、海外資本の流出を防ぐ措置が取られました。

新興国への株式投資

新興国の株式への直接投資は現在メジャーではなく、投資信託やETFを通じて投資する方法が一般的です。

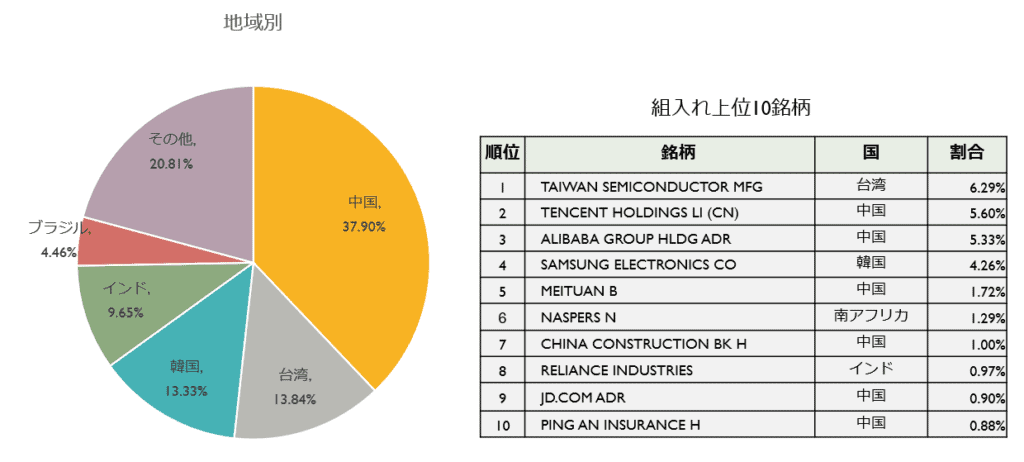

新興国全体の指標となるインデックスはMSCI Emerging Markets Indexが用いられており、地域別の構成比率や組入れ上位銘柄はこちらのようになっています。

このインデックスに連動するような運用を行っているファンドは多くあり、下記のような例が挙げられます。

[投資信託]

■eMAXIS Slim 新興国株式インデックス

■SBI・新興国株式インデックスファンド

■SMT新興国株式インデックス

[ETF]

■上場インデックスファンド海外新興国株式

■iシェアーズ MSCI エマージングマーケットETF

またアジアやBRICsといった地域を限定するファンドや、インデックスを上回る運用成績を目指すアクティブファンドも存在しています。

DC(確定拠出年金)やつみたてNISAでも同様の運用を行っているファンドは多いため、長期投資を前提とした積立投資のポートフォリオに組み込むことも面白いのではないでしょうか。

新興国への債券投資

新興国への投資は、株式だけでなく債券も可能です。アジア危機、アルゼンチンのデフォルト等によりハイリスクな投資対象というイメージが強いと思いますが、近年では新興国のファンダメンタルの改善や先進国債券の低利回りという状況から、株式とは異なるオルタナティブ資産としての地位を高めつつあります。

低格付け債が主になるためデフォルトといったリスクは考慮する必要はありますが、先進国株式との分散投資先としては面白いのではないでしょうか。

ヘッジファンドを通した新興国投資

日本から情報が得にくいという点が新興国投資の大きなリスクですが、海外のヘッジファンドに運用を任せることでリサーチや銘柄選定を委託することが可能になります。

中国や香港のヘッジファンドには、新興国投資を用いてハイリスクながらハイリターンな実績を残しているファンドも存在しています。

世界トップクラスの実績を持つヘッジファンドへの投資をご検討の方は、ぜひヘッジファンドダイレクトへご相談ください。ヘッジファンドダイレクトではあなたの投資目標やニーズに合致した理想的な商品を紹介しているので、納得できる資産運用をサポートします。