1949年、資産運用業界で一つの革命的な出来事がありました。それは世界で最初のヘッジファンドが作られたことです。

後に3兆ドル(300兆円)を超えるヘッジファンド業界は、ハーバード大学を卒業後、コロンビア大学で社会学の博士号を取得した、非金融部門出身のアルフレッド・ウィンズロー・ジョーンズ氏によって株式ロングショート戦略として設立されました。

彼はコロンビア大学時代、あの有名な証券分析の父と呼ばれている、ベンジャミン・グレアムの授業を取っていたのではないかといわれています。しかし彼のユニークな点は、彼自身はマネジメントに特化して、直接的な銘柄選択(ストックピッキング)は行わなかった点です。彼はヘッジファンドの構想を作り、それをもとに運用マネージャーを集め、資金を調達しました。

ヘッジファンドのイノベーションとは?

アルフレッド・ウィンズロー・ジョーンズ氏が革新的であったことは、

- 空売り

- レバレッジ

- 成功報酬

- 法人の体系

の4点が当時の一般的な運用とは異なっていたといわれています。

これは現代の株式ロングショート戦略とほぼ変わりなく、そのイノベーションが70年経っても有効であることを示しています。

ヘッジファンドの空売り

当時のミューチュアルファンド(投資信託)は規制もあり、自由な空売りを実行することはできませんでした。元々、空売りはリスクを下げるために作られた技術であり、アルフレッド・ウィンズロー・ジョーンズ氏は、シンプルにリスクをコントロールする手段として空売りを利用しました。

彼の驚異的な点は当時は、まだハリーマーコウィッツが発表したポートフォリオの選択(1952年)やウイリアム・シャープらによって発表されたCAPM(資本資産評価モデル)(1960年代)が成立する前から、市場リスクに近い概念をもって運用していたことにあります。

彼らは、過少評価された株を買い、過大評価された株を売ることで、ベンジャミン・グレアムの証券分析の理論を現代金融理論のレベルまで引き上げていたと言えるでしょう。

今でも日本の投資信託の多くは空売りを導入することができない中で、70年近く前から空売りを導入していたのは、かなり先進的であったことが分かります。

ヘッジファンドのレバレッジ

レバレッジとは通常「少ない金額で大きな金額の投資を行うこと」であり、簡単に言うと担保の証拠金を入れて、証拠金の3倍までの株式を購入できることです。難しく書くと「自己資金に対する取引額の倍率」となります。

これにより、資金が少なくても株式投資のポジションを機動的に変更することができ、様々場投資環境に柔軟に対応することができたと考えられます。

レバレッジは空売りと組み合わせることで、ヘッジファンド運用の価値をより高め、ヘッジファンドが保守的な運用をしながらも高いリターンを求めるという二律背反を実現することを可能にした特徴と言えると思います。

ヘッジファンドの成功報酬体系

ヘッジファンドには信託手数料として2%、成功報酬として20%を取ることが一般的です。これは最初のヘッジファンドでも同じく成功報酬が20%取られていたことから、他社がまねしたのではないかといわれています。

この案は何処から来たのかは不明ですが、一説にはグレアムが成功報酬体系について前向きだったとの話もあり、雇われファンドマネージャーはこシステムにより高い運用成績への動機づけが行われたと考えられています。

一部ではオプション的な特徴を持つ成功報酬体系は投資家にとって不利との意見もありますが、ヘッジファンドマネージャーは失敗したら何度も再起を図ることが難しいことから、その様な極端なリスクの追求は現実的ではないと考えられており、70年経った今でも、ヘッジファンドの報酬体系として成功報酬は生き続けています。

ヘッジファンドの法人の体系:プライベートカンパニーの設立

アルフレッド・ウィンズロー・ジョーンズ氏は運用において大切なのは、柔軟な運用であることを理解していました。彼が行いたい運用手法を実現するためには、各種の規制を受けない法人体系を取る必要がありました。それが1940年投資会社法における3条(a)項と7条(a)項における証券取引委員会への登録の義務を追わないような、プライベートカンパニーを設立することだったのです。

これによりジョーンズ氏のヘッジファンドは投資家の数が100人以下に制限されかつ公募を行わず、500万ドル以上の投資を行う個人など一部の投資家の資金のみを受け付けることになりました。この少人数のみが投資できる法人の体系が、ヘッジファンドを神秘のベールに包みこみ、一部の好成績のヘッジファンドを神話の様に語り継ぐこととなったのです。

世界で最初のヘッジファンドの運用成績とその後のヘッジファンド業界

ヘッジファンドという言葉が世間で有名になったのは1966年のフォーチュン誌の特集であったといわれます。当時投資信託では有名だったドレイファスファンドと比較して、5年実績で44%、10年実績で87%上回っていたとを取り上げていたそうです。

この記事により、小人数しか受け付けないヘッジファンドが、その成績と、「ヘッジファンド」と命名されたことにより存在を知られ、陽の目を見ることになりました。

ジョーンズもフォーチュン誌のジャーナリストであったことから、この報道は偶然ではないかもしれませんが、この報道の後1960年代にヘッジファンドは急増し、SECの調査によると、1968年末時点で140のファンドが約20億米ドルを運用していたと言われています。

このころまではヘッジファンドの運用戦略の中心は株式ロングショート戦略でしたが、1980年代後半から徐々にジョージソロスのクオンタムファンドやジュリアン・ロバートソンのタイガーマネジメントといったグローバルマクロが主役の座を奪っていくことになります。しかし運用戦略は変わっても空売り、レバレッジ、成功報酬、法人の体系は引き継がれ、今でもヘッジファンドの仕組みには変化はないといえそうです。

ヘッジファンド業界の成長と運用残高推移

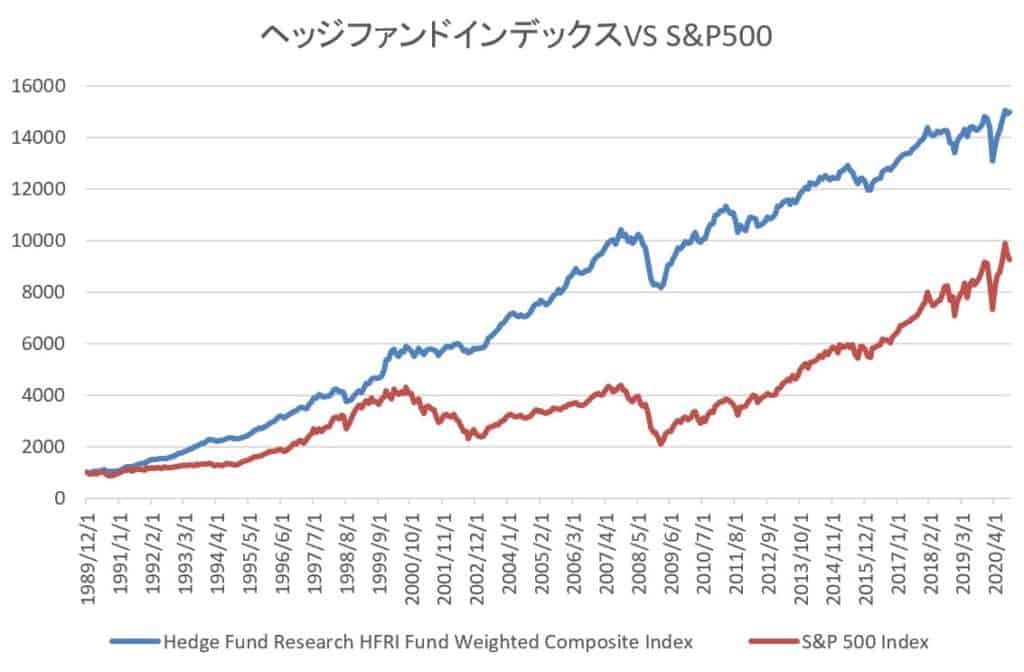

ヘッジファンドは2000年初頭の株式の下落とともに注目を集めました。2000年初めはITバブルの崩壊やアメリカ同時爆破テロ等アメリカ経済を揺るがす出来事が続いたため、株式市場は急激な下落を経験しました。その時リスク分散先として、金やコモディティ、そしてヘッジファンドへの投資が急増していくことになるのです。近年はS&P500の好調な成績から米国株に注目が集まっていますが、1990年からの長期的な実績ではヘッジファンドインデックスのほうが高い実績を保っています。

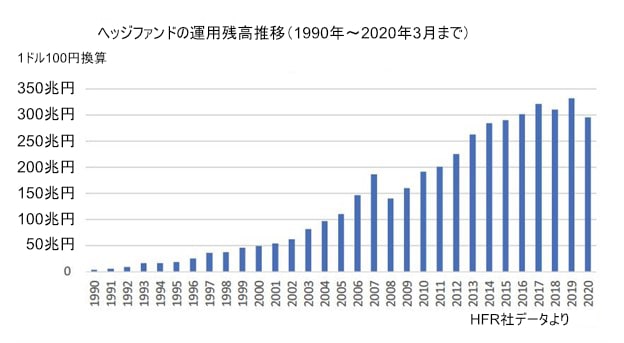

実際ヘッジファンドの残高は2000年代まではようやく50兆円に届くかどうかでしたが、2000年以降の米株の下落とともに運用残高を順調に増やし2010年には4倍弱まで残高を増やし、その後の10年で1.5倍ほどに運用残高を増やしています。

機関投資家はなぜヘッジファンドに投資するのか?

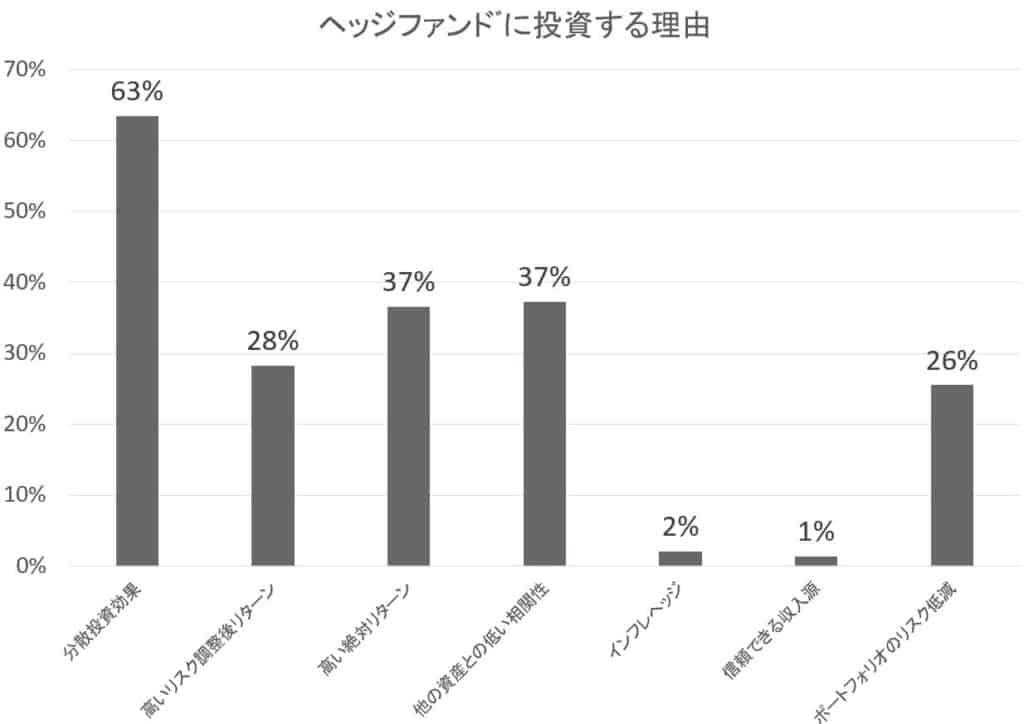

プレキン社が調査した機関投資家向けのデータによると、ヘッジファンドによると機関投資家がヘッジファンドに投資する理由は1位が分散投資効果、2位が他の資産との低い相関性、3位が高い絶対リターン、4位が高い調整後リターン、5位がポートフォリオのリスク低減となっています。

また機関投資家がどのようにヘッジファンドに投資しているかのデータでは、昔に比べるとヘッジファンドへの直接投資が増えてきています。近年の好調な株式相場を背景に、ヘッジファンドからのリターンを高めようとした結果、ファンドオブヘッジファンズは残高を減らしているようです。

特に運用マネージャーの知識が高い機関投資家程、直接投資が多いように思われます。例えばファミリーオフィスは運用の専門家を直接雇って運用するのが通常ですし、ウェルスマネージャーも同様の存在と言えそうです。反対に公的年金やソブリンウェルスファンドは直接投資の割合が低いのは、担当者が専門家でないためと考えられます。

ヘッジファンド拡大のきっかけとなったグローバルマクロ戦略とは

グローバルマクロ戦略は株式ロングショート戦略の次に古くからある戦略にもかかわらず、現在も人気の高い戦略です。

ヘッジファンド拡大のきっかけとなったのは、グローバルマクロファンドが巨額な金額を運用可能なヘッジファンド戦略であったことと、ジョージ・ソロスのクオンタムファンドやポール・チューダー・ジョーンズのチューダーインベストメント、ジュリア・ロバートソンのタイガー・ファンドなどが生まれたことにあると考えられます。

特にイングランド銀行を打ち破った男、として有名を馳せたジョージソロスは、多くのヘッジファンドマネージャーだけでなく、世間一般からも注目を浴びました

株式ロングショート戦略の様に個別株を中心に投資をしていると、自分の売買で価格を動かすマーケットインパクトを警戒して、あまり規模を大きくすることができません。しかしグローバルマクロ戦略が中心としている為替や株などの先物は売買代金が一日で何兆円レベルで発生しているため、マーケットインパクトの影響が小さく収まります。そのため、運用残高が大きい戦略は先物の様に流動性が高いファンドに限られるのです。

裁量型のグローバル・マクロ・マネージャーは通常、マクロ経済変数の変化の方向性を分析して、投資先をトップダウンで決めていきます。例えばその国の経済指標が成長するか後退するか、雇用が増加するか減少するか、インフレかデフレか、各国の規制緩和や保護貿易の状況、技術革新の進展などマクロ的な視点から投資戦略を決定していきます。一方定量型のグローバルマクロマネージャーはトレンドを追いかけるや、移動平均線の乖離率などを利用して、ポジションを構築していくことが多いようです。

グローバルマクロファンド運用残高トップ5

グローバルマクロファンドはキャパシティの大きさから、すべてのヘッジファンドの残高の中でも運用残高が多い傾向があります。現在の運用残高トップ5を見てみると、ヘッジファンドの帝王ともいわれるレイ・ダリオ率いるブリッジ・ウォーターの旗艦ファンドが2つ並んでいます。ピュアアルファは市場リスクを取らず、ピュアな超過収益力(アルファ)からリターンを目指すファンドであり、反対にオールウェザーファンドは市場リスクからリターンを狙う戦略を取っています。この二つがダントツで大きく3位のグッゲンハイム。マクロオポチュニティ・ファンドとは8倍近い差があります。

| ファンド | 運用会社 | 2019年9月末時点の運用残高 |

| ブリッジウォーター・ピュアアルファ戦略 12% | ブリッジウォーター・アソシエイツ | 863億ドル |

| ブリッジウォーター・オールウェザー戦略 12% | ブリッジウォーター・アソシエイツ | 537億ドル |

| グッゲンハイム・マクロ・オポチュニティ・ファンド | グッゲンハイム・インベストメンツ | 63億ドル |

| アブソリュート・インサイト・ブロード・オポチュニティ・ファンド | インサイト・インベストメント・マネジメント・グローバル | 57億ドル |

| JPモルガン・グローバル・マクロ・オポチュニティ・ファンド | JPモルガンアセットマネジメント | 53億ドル |

ヘッジファンドに投資したい方はヘッジファンドダイレクトにご相談ください。

ヘッジファンドダイレクトは2000万円以上投資可能な富裕層向けに世界トップクラスのヘッジファンドへの直接投資をアドバイスしています。