CoCo債(偶発転換社債)とは?

CoCo債とは、「偶発転換社債」と呼ばれる、株式と債券の中間の性質を持った新しい証券の一つです。主にヨーロッパの金融機関が発行しています。

CoCo債は、英語で言えば「Contingent Convertible Bonds」の略称です。直訳すると、「偶発的に変えられる債権」となります。

ここで言う「偶発的」は「偶然」と同義であり、たまたま起こる様子を指してます。この「たまたま起こる条件」のことを「トリガー条項」と呼んでおり、CoCo債のリスクに関する大きなポイントとなります。

例えばトリガー条項には、「債券の発行体である金融機関の自己資本比率が、あらかじめ定められた水準を下回った場合などにおいて、元本の一部または全部が削減される、または強制的に株式に転換される」といった複雑な条件があります。

この自己資本比率とは、会社の安全性を見るための指標であり、貸借対照表における総資本(負債と純資産の合計額)に占める純資産の割合をいいます。つまり、この自己資本比率が高い会社は負債(借金)が少ないため、中長期的に見て倒産しにくいと考えることができます。

リスクについては後ほど詳しく説明しますが、通常、債券は自己資本比率が下がったからといって、突然元本が減ったり株式に転換されることはありません。

一方でCoCo債には、このようなトリガー条項があることや、比較的新しい資産で社債などと比べて認知度が低いことから、利回り水準が同格付の社債に比べて高めであるというメリットがあります。

CoCo債(偶発転換社債)が生まれた背景

CoCo債(偶発転換社債)が生まれたのはリーマンショック後のことです。

金融関係者としてCoCo債を初めて見たときの感想は「ずいぶん銀行にとって有利な債券だな」というものでした。投資家が有利な時に株式に転換できる転換社債に対して、CoCo債は投資家が不利な時に株式に強制的に切り替わるという変わり種です。

リーマンショック後、不良債権に悩まされた銀行は、自己資本規制により新規の債券発行が難しくなり、新たな資金調達方法を模索していました。株式発行はコストが高い、一方債券発行は自己資本規制に阻まれる。そのような中で、債券の様に安く発行でき、株式の様に格付けに影響を受けない「銀行にとって」魔法のような商品として中央銀行主導でCoCo債は生まれました。

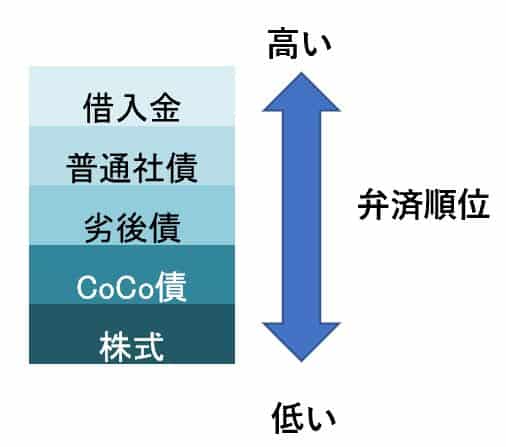

一方の投資家も低金利時代の新しい投資先としてCoCo債の人気が出ました。債券という名前がついており、しかも大手金融機関発行ということで安心感があったのだと思います。しかしCoCo債は弁済の順位が劣後債よりも低いと知っている投資家はごくわずかな気がします。劣後債に比べて利回りが高いのは、その分リスクを取っているからと理解する必要があります。

CoCo債(偶発転換社債)の利回り

それでは、CoCo債の具体的な利回りはどれくらいなのでしょうか。

一般的な債券の利回り水準は、その債券の信用度に基づく格付に左右されます。例えば債券の中で最も信用力が高いのが国債です。国によって差はありますが、日本の10年国債の場合約0.05%となっています。

それに対し、CoCo債は約5.5%と高い利回り水準となっています。また他の社債と比べると、一般的な社債(投資適格社債)が約3.1%、ハイイールド社債(信用力の低い社債)が約6.2%となっており、CoCo債はリスク・リターンともに中間に位置しています。

つまり、多くの方がイメージする「社債」よりは高い利回りを期待できるといっていいでしょう。

CoCo債(偶発転換社債)の危険性やリスク

CoCo債は利回りが高いとお伝えしましたが、そのぶんリスクも高くなる点に注意が必要です。以下でCoCo債の3つのリスクについて紹介します。

元本割れリスクが高い

CoCo債には、元本割れリスクが他の社債よりも高いというデメリットがあります。

投資をしている中で「元本割れ」という言葉を耳にするかと思います。預けたお金が満額返ってこないという意味であり、債券への投資にはこの元本割れのリスクがあります。

先ほどご説明したとおり、債券は信用力が低いほど利回りが高くなりますが、その分元本割れのリスクも高くなります。

一般的な債券では、一定期間経過後にその発行体が投資家から借りたお金を返済できれば、元本が戻ってくることになります。国債や投資適格社債は国や大手企業が発行しているものであるため、信用度が高くなっているのです。

それに対しCoCo債は、たとえその発行体である金融機関が経営破綻していなくても、トリガー条項によって一定の資本不足になると、株式に強制転換されたり元本を削減されたりします。この点が他の社債と大きく異なり、注意すべきポイントです。

必要資金が大きい

CoCo債には、投資を始める必要資金が大きいというデメリットもあります。それでは、実際にCoCo債へ投資してみようと思うといくらで始められるのでしょうか?

具体的な投資方法としては、債券の現物購入や投資信託の購入があります。しかしCoCo債に限らず、債券の現物は購入金額が2,000万円など高額に設定されているため、富裕層でない限り、個人の投資家がCoCo債の現物を購入することは難しいのが現実です。

一方で投資信託であれば、1万円前後ではじめられるものがほとんどであるため、金額的なリスクも少なく始めることができます。運用も投資信託会社が行うため、CoCo債の資産運用が初めての方は、必要資金があまり大きくない投資信託の購入を検討した方が安心でしょう。

安定性や実績が保証されていない

CoCo債はまだ出回って間もない債券なので、安定性や実績が保証されていないというデメリットもあります。

CoCo債は、2010年頃から欧州の金融機関を中心に発行が広まりました。しかしまだ出回って間もないため市場での認知度も低く、日本やアメリカでの発行は認められていないため、日常生活で耳にする機会が少ないのが現状です。

また債券の一種ではありますが、その安定性については前例がありません。リーマンショックが起きたのは2008年ですが、CoCo債はそれを経験していないため、今後世界的な金融恐慌が起こった際にどうなるのかというモデルがないのもリスクの1つです。

CoCo債(偶発転換社債)の購入や運用を考えている方は?

ここまで見てきた通り、CoCo債で期待される利回りは一般的な債券よりも高いですが、その分トリガー条項が設定され複雑な仕組みになっています。そのため、できるだけ高利回りで運用したいけどCoCo債は複雑だから不安・・という方も少なくありません。

そんな方は、ぜひヘッジファンドダイレクトにご相談ください。ヘッジファンドダイレクトでは、あなたの投資目標やニーズに合致した商品をわかりやすく紹介しているので、理想的な利回りでの資産運用をサポートします。