不動産投資とリート投資は何が違うのか?残念ながらこうしたシンプルな情報でも巷の情報は間違っているものが少なくありません。ここでは金融の専門家がリートを理解するためのポイントを徹底解説します。

この記事を読むことで

・不動産投資とJ-REITリート)投資は何が違うのか?

・そもそもJ-REIT(リート)とは何なのか?

が詳細にわかります。

ぜひこの記事を全部読むことで資産運用の知識をワンランクアップさせてください。

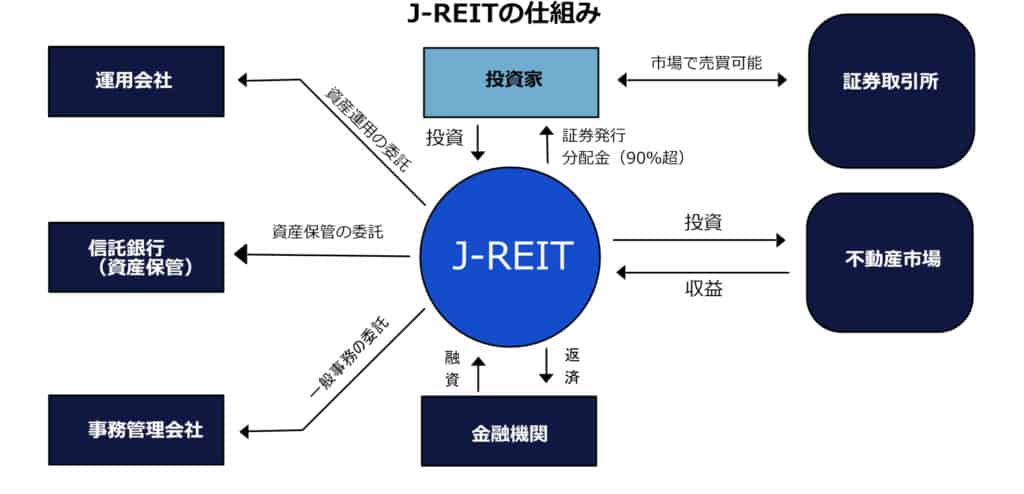

J-REIT(不動産投資法人)の仕組みとは

J-REITは多くの投資家から集めた資金を投資法人であるリートが不動産に投資することによって収益を上げ、その収益の90%以上を投資家に分配金として配当を出すことを約束されています。

J-REITはただの投資信託ではない!借り入れが可能

実は通常の投資信託と異なりJ-REITは「会社型投資信託」でできています。つまりリートには法人格があり、そのため借り入れも可能なのです!ですから不動産投資はレバレッジが利くが、J-REITではレバレッジが利かないというのは誤りとなります。多くの投資家がやっているのよりはレバレッジ比率よりは穏やかであるのは確かです。しかし一般的に個人投資家が行っている(書籍などで進められている)レバレッジ比率は非常にハイリスクハイリターンな投資法で、一歩間違えると大きく損する可能性のある投資手法であることは知っておくとよいでしょう。

J-REITは法人税を支払わない

通常法人格のある会社が利益を上げると法人税がかかります。しかしJ-REITは利益を90%以上配当することによって、投資家が受け取ったときに税金をかけることができるため、法人税は発生しないようになっています。しかしこの仕組みがJ-REITを不安定にする場合があります。先ほどリートは借り入れが可能といいましたが、利益をほとんど内部留保できないため、借り換えの時の金利上昇などにより資金繰りが急激に悪化することがあるのです。

J-REIT(Jリート)はお勧めしない理由とは

最近J-REIT(Jリート)はお勧めしないというキーワードで検索が増えているようです。その理由を簡単に記載してみましょう。

思ったよりリスクは低くない

一般的に株式とリートではリートのほうが安全性が高いというイメージはあるようです。しかし実際にはチャートを見てみるとそこまで大きく差がないことが分かります。

実際相関性も0.8以上高まることも多く、2008年と2020年の危機時の相関性が高まる傾向があります。これは「質への逃避」と言い、普段は相関性が低くとも、危機時には相関性が高まる傾向があります。

2020年のコロナショックからの回復が遅い

2020年に入ってコロナショックからの回復がJリートは日経平均より遅い状況です。いくつか理由はありますが、一つはホテルリート系などのインバウンド需要がコロナにより消失した影響が大きいようです。商業施設や、オフィス系も苦戦しており、住宅や物流などは好調ですが全体としては、回復は鈍くなっています。

クラウドファンディングのアフィリエイト

クラウドファンディングのアフィリエイトがリートは中身が多く複雑でわかりにくいなどと書き、投資先が一つしかなく分かりやすいクラウドファンディングを勧めている記事などがあるようですが、あまり参考にはならないでしょう。

一般的に集中投資はリスクが高くなりますが、リターンが高くなり、分散投資するとリスクが下がりリターンが下がる傾向があります。どちらが有利ということは無いですが、一般の投資家に向いているのはリートのほうでしょう。不動産系のクラウドファンディングは玉石混合であり、見分けるのは少し難しい傾向があります。買い持ち系の投資では基本リスクトリターンは比例しており、ハイリターンなものはその背後にハイリスクが隠れていることに気を付けましょう。

J-REIT(Jリート)のメリットとは

不動産投資に比べて圧倒的に小額投資が可能

不動産投資は最低でも1000万単位の投資が必要になりますが、リートでは1万円単位で投資が可能です。初めて不動産投資をする場合、特徴を理解するためリートが適切だと考えるのもよくわかります。

複数の不動産に分散投資ができる

J-REITの特徴はなんといっても分散投資でしょう。一般的な不動産投資が集中投資であることが多いのに対し、少額で複数の物件い分散投資できるのは非常に有効なリスクコントロール施策になります。

比較的価格は安定しており、毎日チェックする必要は少ない

リートの価格は家賃収入と地価に応じて、金利との比較で変化すると考えられるため、比較的価格が安定している傾向があります。よほど高値で購入した場合でなければFXや株のように毎日チェックする必要はないと思われます。

リート市場は市場ができ始めたころは比較的値動きが荒い状況が続きましたが、近年は昔に比べて価格変動が穏やかになってきてます。

またリートは配当利回りで割高度がわかりやすい特徴があります。過去の例では5%以上の時期は比較的安いことが多く3%台では割高なことが多いようです。

株式よりも安定的なキャッシュフローが期待できる

J-REITの収益源の基本は家賃収入で安定しています。そのため企業業績と大きな連動性のある株式に比べて安定的な配当収入が期待できます。反対を言うと株式ほど高いリターンは期待できないということも意味します。

どのょうに収益が上がるかは投資先の施設の種類によって大きく変わります。

①ホテル系 :いちごホテルリート、ジャパン・ホテル・リート等

②物流施設系:日本ロジスティクスファンド、三菱地所物流リート等

③商業施設系:イオンリート、日本リテールファンド等

④オフィス系:インベスコ・オフィス・ジェイリート、大和証券オフィス等

⑤住居系 : スターツプロシード、サムティ・レジデンシャル等

⑥ヘルスケア施設系:ヘルスケア&メディカル投資法人

⑦複合型系 :野村不動産マスターファンド、森トラスト総合リート等

こうした投資先に関する考えはコロナ前とコロナ後ではっきりと変わりました。新型コロナの影響によりインバウンドで好況だったホテル型は厳しい状況に陥る一方、物流施設や住居型などは安定的な業績で明暗がはっきりと分かれています。コロナが終わるときまでホテル型は体力が持つかが勝負どころとなりそうです。

不動産投資に比べて現金化が早く、大きな失敗が少ない

不動産投資は収益のピークが最初に来るため、長期的な予想が立ちにくい投資です。これは築浅の物件は家賃は高く修繕も少ないことから利益は多いですが、後半は家賃が下がり、修繕費も増えていくことが通常です。このことを理解していない不動産投資ビギナーが徐々に追い込まれていくのが不動産投資の特徴です。しかし不動産は借り入れも行っていることや、なかなか希望の金額で売れないなど現金化に時間がかかることが多いです。また リーマンショックなどの環境の変化にも弱いといえます。一方リートは上場投資信託で値が付かないということは基本的になく、一度念のため売却しておき、落ち着いてから買い戻すことなども可能です。

不動産投資より大規模施設への投資が可能

例えば株式の場合プロでも個人でも買うものに違いはありません。株式なら100万円もあれまほとんどの株式は購入が可能です。しかし不動産は異なります。多くの個人不動産投資家にとってオフィスや物流施設は投資対象となりません。購入できるのはワンルーム投資や大きくて一棟建て投資ぐらいです。つまり株式投資信託と異なり、不動産リートは通常の不動産投資と投資対象が事実上異なるということです。

市場は競争が激しいところほど利益が少なくなり、競争が少ないところでは利益が増える傾向があります。残念ながら個人が投資する不動産は競争が激しい市場であり、なかなか利益を出すのは厳しいのが現実です。

リートを通じて個人投資家が投資できない不動産の種類に投資ができるのは有利な点といえそうです。

好景気時のインフレに強い

不動産は好景気時のインフレには強い傾向があります。ただし長期的には物件の価値が減っていくこともありますので、短期的なインフレの時にのみそのインフレの強さは注目を浴びると思われます。当然ながら不景気の中でのインフレ(スタグフレーション)では価値は下がる可能性が高いので、すべてのインフレに有効なわけでないことを知っておきましょう。

J-REIT(Jリート)のデメリット

リートへの投資は金利変動の影響が大きい

不動産投資と同じくリート投資は金利が低いときは有利で、高いときは不利となります。これには二つの経路からの影響が考えられます。

投資時に行う借り入れの観点

不動産投資でもリートでも自己資金(投資家の資金)のほか借り入れを行って投資を行います。この時借入金利は投資の成果に大きな影響を与えます。5%の利回りの物件に対して1%の金利の借入なら4%の手取りですが、金利が2%になれば3%の手取りとなります。もし投資家がリスクプレミアムとして4%を求めていた場合、利回りが4%になるまでリート価格は下がる可能性があります。

リスクプレミアムの点

投資家は投資対象へのリターン期待として無リスク利子率+リスクプレミアムで考えるといわれています。例えば国債金利が1%の時に不動産利回りが5%なら、その差額は4%で、リスクプレミアムは4%となります。仮に国債金利が2%に上昇したときに不動産利回りが5%なら、リスクプレミアムは3%となり、期待リターンが下がってしまいます。そこでリスクプレミアムが4%になるまでは買いが抑えられ、価格が下がりやすくなるのです。

この借り入れの観点とリスクプレミアムの観点は同時に動くためリートの価格変動は金利変動に大きく影響を受けるといわれるのです。

運用コストが発生する

不動産の運用管理ですが、Jリートによって異なりますが7-8%ほどの管理コストが発生します。一般的な個人投資家の不動産投資の時もおおよそ5%ほどの管理コストがかかり、そのほか物件の選定や修繕もふくめた積極的な管理であることを考えれば妥当な範囲だと思います。しかし完全に自分で管理している場合に比べて運用コストが高いと感じることはあるかもしれません。

運用会社が倒産する可能性がある

リート会社の倒産は資金繰りの関係で突然やってくることがあります。リート投資の際は総資産に対する借入金額の割合(LTV:Loan to Value)をチェックするといいでしょう。利回りが低くともLTVが低い場合は今後積極的な投資が可能ですし、利回りが高くともLTVが高い場合は資金繰りに問題が起きる可能性があります。

日本ではリーマンショック直後にニューシティ・レジデンス投資法人が初めて倒産しました。これは大型投資契約を行っていたのですが、リーマンショックが起きたため、資金調達ができずに倒産したということのようで、借り換え以外の倒産ということで、経営陣のリスク管理能力が問われる出来事だったといえるでしょう。

ニューレジデンス投資法人はその後上場廃止になり売買ができなくなりましたが、1年半後ぐらいに現在の大和ハウスリートとして再上場し、一定程度は資金が戻っています。倒産=紙屑ではないということは多少安心材料かもしれません。

運用母体の不動産会社との利益相反関係

不動産業界で常に噂されるのが、リート会社が良くない物件を親会社に押し付けられたという噂です。現実はそのようなことはほとんどないのではないかと思います。

親会社のあることはデメリットでなく、むしろ親会社がしっかりしていればニューレジデンスのような倒産は防ぐことが可能ですし、反対に優良な物件を適正な価格で購入する機会も多くあると思われます。ただし親会社の環境が悪化していれば、利益相反関係が発生する可能性もあります。そういう意味では親会社の株価も一緒にチェックするのは有効かもしれませんね。

まとめ

不動産投資もリート投資も本質的には家賃収入でリターンを上げています。高いリターンのところには資金が流れて、徐々に利回りが下がっていくことが通常です。そういう意味ではリートでも不動産投資でも実質的には異なることはないということです。不動産投資の単純利回りは中央値として5%ほどで、そこから修繕費などで1~2%ほど下がったところが実質値となり、それをレバレッジでどれだけ上げていくかというのが実態だと思われます。

金融の専門家としてはリスクコントロールを重視する点からリートのほうが分散投資ができ、現金化も早い点からお勧めです。一般に不動産投資家が高いリターンを出しているという主張は集中投資とハイ・レバレッジを使っているためで、成功している人の裏で多くの人が不動産投資で損失を出していると考えられます。

| J-REIT | 不動産投資 | |

| 投資対象 | ①ホテル②物流施設③商業施設④オフィス⑤住居⑥ヘルスケア施設 | 住宅(ワンルーム投資・一棟建て投資) |

| 必要資金 | 1万円から | 数百万円から |

| レバレッジ | あり | 可能(低から高まで) |

| 現金化 | 高い | 低い |

| 分散投資効果 | 高い | 低い |

| 物件の維持・管理・運営 | 委託 | 委託・自己 |

| キャッシュフロー | 年2回が多い | 基本毎月 |

| インカム(分配金・家賃)の税金 | 分離課税(20%) | 不動産所得(総合課税) |

| キャピタルゲイン | 分離課税(20%) | 分離課税(短期譲渡39.63%/長期譲渡20.315%) |

2000万円以上の運用を考えている場合はヘッジファンド投資も選択肢へ

通常の資産運用は市場の流れに流されるだけですが、海外のトップクラスのヘッジファンドは上げ相場だけでもなく下げ相場でもリターンを目指し、それを実現しているファンドもあります。

海外富裕層が運用を任せる本物のファンドマネージャーに運用を任せてみませんか?ヘッジファンドダイレクトなら世界トップクラスの実績のヘッジファンドに直接投資アドバイスが可能です。

実際投資するまでは一切費用は掛かりません。富裕層限定の投資助言サービスをぜひご体験ください。