資産運用に失敗するとどうなる?

最近では「老後2000万円問題」や「新型コロナウイルスによる生活様式の変化」によって、資産運用を本格的に始める人が増えてきています。しかし資産運用に失敗した場合、どのようなリスクが考えられるのでしょうか。

資産運用に失敗すると、一般的に以下のようなリスクが考えられます。

・資産が減る

・借金をすることになる

・精神的苦痛やストレスを抱える

・損失資産を補おうと仕事で無理をして健康を損なう

つまり資産運用に失敗すると、精神的にも肉体的にも日常の生活に支障をきたすことになるのです。投資はすべて自己責任ですので、誰を責めることもできません。

資産が減る

資産運用に失敗すると、資産が減少するリスクがあります。資産運用の方法はさまざまありますが、そのほとんどは元本保証がなく、運用に失敗すると元本割れを起こします。元本割れを起こすと、当然ながら資産は減少してしまいます。

また、リスクとリターンは相関関係にあり、利回りが高い金融商品は元本割れを起こすリスクが高いです。つまり、高利回りの金融商品は短期間で大きな利益が得られる可能性がある反面、運用に失敗すると資産が大きく減少するリスクがあることを知っておきましょう。

なお、銀行預金は元本保証がありますが、金融機関が破綻すると決済用預金を除き、元本1,000万円までと破綻日までの利息しか保証されません。このように、銀行にお金を預けていても資産が減少する恐れがあるので、一概に「銀行に預けておけば安心」とも言い切れません。

投資金額以上の損をしてしまう場合がある

資産運用に失敗すると、投資金額以上の損をしてしまう場合があります。運用に失敗すると元本が返ってこないだけでなく、最悪のケースでは借金を抱えてしまうこともあります。

資産運用に失敗して借金を抱えるケースで多いのは、レバレッジ取引で追証が発生するケースです。FXや株の信用取引などがレバレッジ取引に該当し、レバレッジを効かせることで投入した証拠金の最大25倍の金額で取引ができます。

ただし、レバレッジ取引は実質的には借金をして資産運用をするのと同じです。そのため、相場が急変して強制ロスカットが間に合わなかった場合には追証が発生します。

このようにFXや株の信用取引は、大きな利益が期待できる反面、大きなリスクがあることを知っておきましょう。

精神的苦痛やストレスを抱える

資産運用に失敗すると、精神的苦痛やストレスを抱えてしまいます。資産が減少すると誰でもショックを受けると思いますが、ストレス耐性が低い人はうつ病などの精神疾患を発症することがあります。

なお、金融商品の価格は日々変動しており、上がったり下がったりを繰り返します。相場が上がると思って投資したのに、予想に反した値動きをすると誰でも不安になるものです。特にハイリスク・ハイリターンの金融商品ほど不安感は増大します。

また、短期的な値動きに一喜一憂すると精神的に不安定になり、その状態が長く続くとストレスが常態化します。さらに相場が予想に反した値動きをすると、予想を外してしまったことで自責の念に駆られてしまい、それが原因で精神疾患を発症する方もいます。

損失資産を補おうと仕事で無理をして健康を損なう

資産運用に失敗すると、減らしてしまった資産を補おうとして仕事量を増やそうと考える方がいます。しかし無理をして労働時間を増やしても、結果として健康を損なってしまうことがあります。

特に生活資金を資産運用に回している場合は、生活資金の枯渇を防ごうと仕事で無理をしてしまうことが多いです。そのため、資産運用をする上では生活資金には手を出さないことが大前提です。

また、海外金融商品に投資をして失敗すると、夜も相場の値動きが気になってしまい睡眠不足が続いてしまうことがあります。このような状態で仕事をするとミスや事故の原因になり、仕事にも悪影響が及びます。

さらに、資産運用に失敗したことが原因で精神疾患を発症した場合は、合併症で身体疾患を患うことがあり、心身共に健康状態が悪化するリスクも上がります。

このように、資産運用とメンタルヘルスは密接な関係があり、資産運用に失敗するとメンタルヘルスが損なわれることがあります。

資産運用のよくある失敗例や失敗談

それでは、資産運用を始めたての方にありがちなよくある失敗例をご紹介します。反面教師として、自分に当てはまる項目がないか確認してみましょう。

運用の目的や目標金額を決めない

資産運用で最もよくある失敗が、運用目的や目標金額を決めず始めてしまうケースです。目的や目標を決めずにビジネスが成功することはほとんどありませんよね。

しかし実際には、多くの方が金融商品を購入した段階ですでに満足してしまっており、その商品価値が大きく暴落している状況にも気付かないというケースも見られます。これは資産運用で失敗する代表的な例です。

売買タイミングなどのルールを決めない

資産運用でよくやりがちな失敗が、売買タイミングなどのルールを決めないことです。先ほど紹介した目的や目標と同様、運用ルールを決めずにうまくいくケースは非常にまれであり、なんとなく資産運用を始めたほとんどの方が損をしてしまっています。

例えば株式では「この株式は必ず半年後に売却しよう」「5%でも株価が値上がりしたら売ろう」などと具体的な数値目標を決めておくことで、着実にコツコツと利益を増やしていくことが可能です。

そして特に注意すべきなのは、株価が値上がりをしているケースより、値下がりしているケースです。「いずれ戻るだろう」と放置して取り返しのつかないことになるケースもあるため、「元本が20%減ったら損切りしよう」など、自分で資産運用ルールを決めておくことが大切です。

分散投資ができていない

リスク回避のために投資先を分散しておくことは、資産運用の成功と失敗の分かれ道になります。

例えば、余剰資金をすべてお気に入りの銘柄に投資したとします。しかし、もしこの銘柄の企業業績が悪くなったらどうなるでしょうか。投資した株価は暴落し、資産は大きな損失を被ることになります。

投資において重要なことは、「もしAが下がってもBが上がる」という状態になるように、金融商品や投資銘柄などの種類を分散して投資することです。分散投資は、リスクを分散しながら資産運用したい方は必ず実践すべき手法です。

運用を専門家に任せてしまう

資産運用初心者の方によくあるのが、運用の専門家に完全に任せっきりになり失敗してしまうというパターンです。もちろん運用の専門家は知識が豊富であり、金融商品の最新情報のキャッチアップも早いため、安心して任せられるかもしれません。

しかし当然のことながら、市場の動きや銘柄のチャートを完璧に予測することは誰にもできません。新型コロナウイルスの発生を誰もが予測できなかったのと同様です。

つまり専門家に運用を任せたとしても、それによって決してあなたの資金が保証されるわけではありません。資産運用にはすべて「自己責任」が伴うのです。

余剰資金を超えた金額で運用する

投資を始める上では、投資金額を見誤らずに「余剰資金」の範囲内で行うことが大切になります。それでは余剰資金を超えた金額で運用した場合、どのようなリスクが考えられるでしょうか。

例えば株式を購入する資金が足りないため、生活費の一部から捻出して購入に踏み切ったとします。しかし数か月後、思いがけない病気になってしまい、生活費が足りなくなりました。

そして「あのとき購入した株式を売却しよう」と考ますが、そのときには株価が購入時より下がっています。仮にまだ売却すべきタイミングではなかったとしても、手元のキャッシュを作るためにやむなく売却し、その結果として損失を被ることになります。

なんとなく仮想通貨やFXに手を出す

資産運用で大きな損失額を出したり借金をするケースでは、仮想通貨やFXで失敗している方が多いです。

仮想通貨やFXは手数料が株式取引よりも安く、24時間好きな時に売買でき、手軽な金融商品としてなんとなく始められます。しかしこれらは、短期間で大きく値上がりや値下がりをする「ボラティリティの変動が大きい」というハイリスクな特性を持つ金融商品です。

またFXに関しては、投資元本以上の金額でレバレッジをかけて運用することができるので、仮に失敗したときには損失額を補填するための資金が足りず、金融機関で借金せざるを得なくなります。

このように、手軽に始められるからといって詳しく商品について知らない状態で取り組み始めると、大きな落とし穴に陥ってしまいます。資産運用を始める前には、その金融商品の仕組みやリスクをしっかりと勉強する必要があります。

ほかにも投資失敗例が知りたい方は「投資でよくある失敗談や体験談!借金地獄や離婚に発展することも?」もぜひ参考にしてください。

また、これらの失敗をしないように資産運用のおすすめの相談先について知りたい方は「資産運用相談はどこでできる?銀行や証券、ファイナンシャルプランナーなどおすすめの相談先は?」も参考にしてください。

資産運用で借金など失敗しないためのポイント

それでは資産運用で失敗しないようにするにはどのようにすれば良いのでしょうか。ここでは、資産運用で失敗しないために押さえておくべきポイントを紹介していきます。

資産運用の目標をあらかじめ決めておく

資産運用で失敗しないためには、資産運用の目標をあらかじめ決めておくことが大切です。資産運用の目的や目標金額が明確だと、どのような金融商品で資産運用をすれば良いのかが自ずとわかります。

資産運用の目標を決める際には、「何のためのお金を」「いつまでに」「いくらにまで」増やすかを決めておきましょう。例えば「老後の生活資金を65歳までに2,000万円に増やす」というような感じです。

このような目標を事前に立てておき、目標を達成するためのポートフォリオを組んでおくと、合理的な資産運用が可能になります。ポートフォリオを組む際には、金融庁が提供している「資産運用シミュレーション」などが役立ちます。

参考:金融庁「資産運用シミュレーション」

分散投資をしてリスクを減らす

資産運用での失敗を防ぐには、分散投資をしてリスクを減らすことが大切です。金融商品や投資銘柄などの種類を分散して投資すると「もし金融商品Aが下がっても金融商品Bが上がる」という状態になり、投資のリスクを分散できます。

また、分散投資の反対の概念は「集中投資」です。集中投資をすると巨額の損失が発生したときにリカバリーができず、市場からの退場を余儀なくされてしまいます。

特にハイリスク・ハイリターンの金融商品の集中投資は大変危険であり、資産を大きく減らしてしまう恐れがあります。

なお、分散投資をする際は「資産(銘柄)の分散」だけでなく、「地域の分散」と「時間の分散」も考えましょう。地域の分散として複数の地域や通貨を組み合わせたり、時間の分散としてドルコスト平均法などで複数回に分けて投資をすることも、リスクの分散につながります。

「群衆の心理」に巻き込まれず感情に流されずに運用する

資産運用に必要なのは金融知識だけではありません。感情に流されず、常に市場と向き合い冷静に判断できるマインドが必要です。

日々変動する市場を見ていると、不安や悩みはつきものです。しかしそのような小さな変動に一喜一憂せず、長期目線で冷静に分析することが大切です。

資産運用では一般的にリスクコントロールが重要と言われていますが、実は同じくらい感情コントロールも重要です。その両方をコントロールできた人だけが、うまくリスクを回避しながらコツコツと資産を積み立てていくことができるのです。

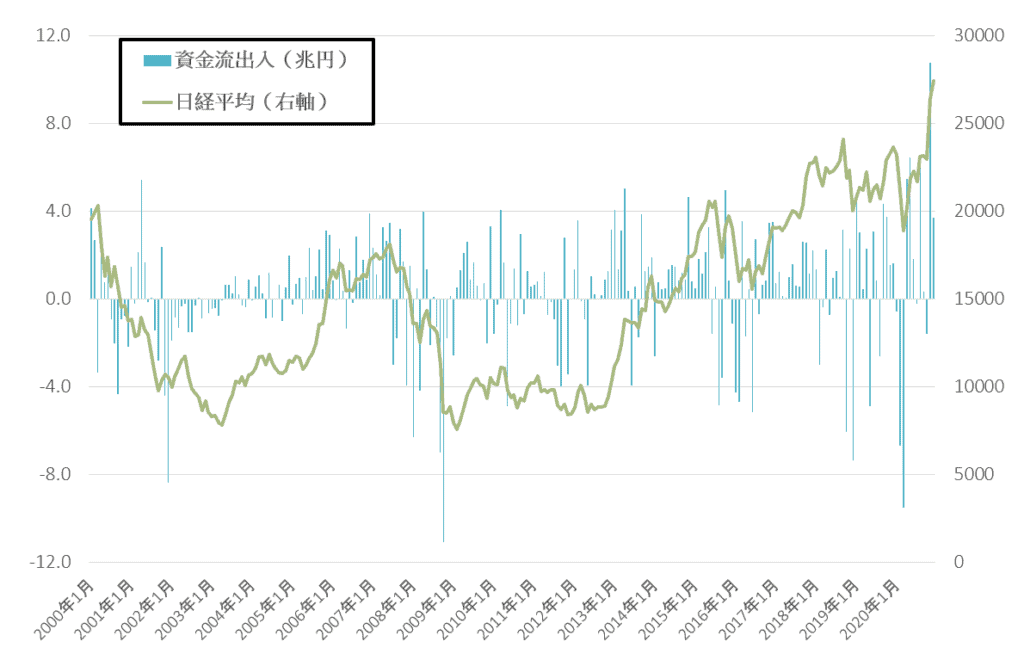

参考までに、ドットコムバブルやリーマンショックといった過去の危機局面を見ると、日経平均の値動きと投資信託の資金流出入額に関連があることがわかります。

値上がりを続けてメディアや自分の周りで話題になるような投資対象があると、自分も一枚かんで豊かになりたいという誘惑が生じます。

日本のバブル、インターネットバブル、米国不動産など、最も人気を集める投資対象はその後例外なく最悪の結果をもたらしています。

これは、話題に上ることから投資家の資金が集まり価格が吊り上がってしまい、悲観論が拡がると一斉に資金の引き揚げが起こることから、暴落に繋がってしまうためです。

そのため、周りに流されて投資を行うと高値掴み・底値売りという結果になりかねません。資産の適正価格を評価し、割安な資産に投資することが重要です。

長期目線での運用を心がけ過度な売買を行わない

資産運用では、長期目線での運用を心がけることが大切です。「時間を味方につける」ことを忘れずに、ゆったりと構えて投資判断するようにしましょう。

人はどうしても目先の利益にとらわれ、高い利回りの商品やすぐに結果が出る商品に惹かれてしまいがちですが、そのような金融商品には必ずリスクが伴います。

まずは3%でも良いので、10年年後、20年後と安定的に長期的視線で資産を増やせる金融商品を持っておくのがおすすめです。

なお、行動経済学の研究によると、個人投資家は自信過剰な傾向があるようです。

2017年にノーベル賞を受賞したリチャード・セイラー氏が行った実験で、シカゴ大学の生徒に対し「自分の成績は上位何%だと思うか?」と質問を行ったものがあります。当然上位と下位は半数ずつとなりますが、半数以上の生徒が「自分の成績は上位10~20%の範囲に収まる」と回答したそうです。

個人投資家も例外ではなく、自分の運用能力や将来予測を過信してしまうことから必要以上に売買を行ってしまう傾向があります。

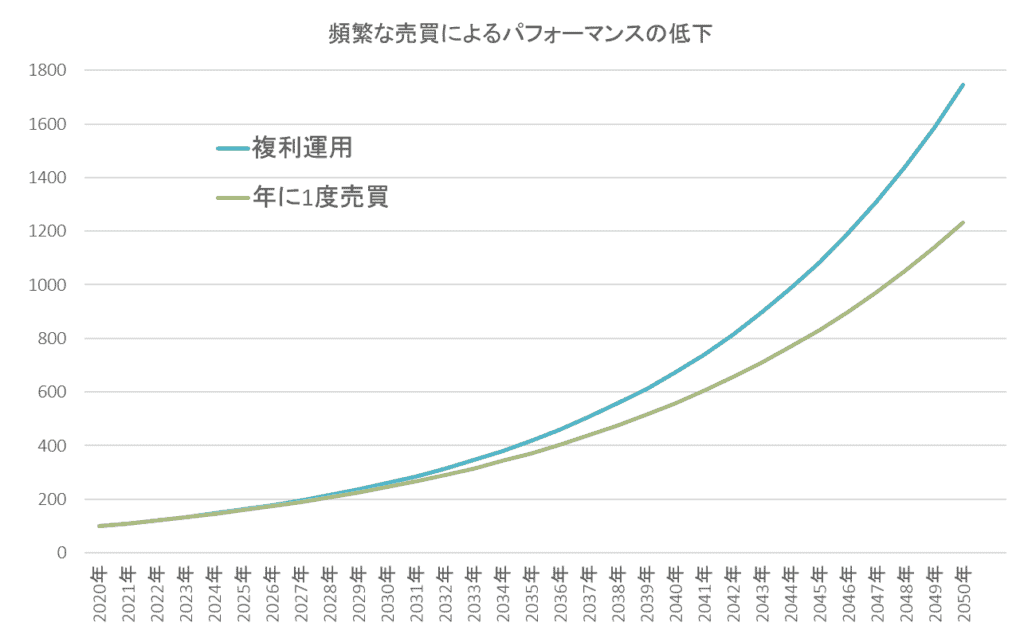

短期売買で得た利益にはその都度課税され、複利での運用ができなくなります。また売買の都度かかる取引手数料も馬鹿にならず、運用成績を引き下げてしまいます。

長期間になるほどこの差は大きく、例えば年率10%で30年間運用した場合、年に一度売買する場合するだけでもパフォーマンスは大きく押し下げられます。

短期運用で一時的に高いリターンを残すことが出来ても、それを継続することは非常に難しい作業になります。自信過剰にならず、リスクを認識して長期運用を行うことが成功への近道になります。

売却の判断は冷静に

個人投資家がよく陥りがちな失敗が、利益の出ている銘柄から売却することでポートフォリオが値下がりしている銘柄ばかりになってしまうことです。

値下がりした銘柄は保有し続けていれば含み損にとどまり、将来の株価回復に期待することも出来ます。売却することは自分の銘柄選択が誤っていたことを認めることになるため、個人投資家にとっては避けたい行動です。

価格下落の要因を分析し回復が期待できない場合はより期待できる銘柄に乗り換えることが合理的な選択肢となりますが、こういった投資家の行動は損失回避性が原因となっています。

損失回避性とは

2002年にノーベル経済学賞を受賞したカーネマン氏の研究では、勝ったら100万円もらえて負けたら100万円払うジャンケンに参加するか?というアンケートが行われましたが、ほとんどの人がやらないという結果が出ています。

勝った時いくら貰えたらやるか質問したところ、平均は250万円という結果でした。この結果から、人は損失に対し利益の2.5倍の痛みを感じるという結論が明らかになっています。

損失を出してまで売却することに強い抵抗感があるため、損切りを行うことは難しいのです。損切りした後に株価が上昇すると二重に後悔することにもなりますが、銘柄選択を誤ったとわかっているのに保有し続けることが良い結果に繋がることは多くありません。

余剰資金の範囲内で運用する

資産運用は、必ず余剰資金ですることを心がけましょう。余剰資金とは、収入や支出のバランスを見て、資産運用に回せる「余った資金」のことを指します。具体的には以下の計算式で算出されます。

「余剰資金=総資産額ー月収(手取り)×6か月分」

例えば、総資産額が500万円、手取りの月収が40万円の方の場合、500万円ー40万円×6か月=260万円が余剰資金です。

人生の中では、突然の病気やケガ、冠婚葬祭など、日常生活において急に資金が必要になることがあります。このような万が一の場合にもきちんと備え、あらかじめ資産運用は余剰資金の範囲内で行うことが大切です。

また余剰資金は「最悪の場合失っても生きていける」金額を表しているので、その資金が0円になっても生活できなくならないか、よく考えるようにしましょう。

自分でもお金の勉強を続ける

資産運用をこれから始める人も、すでに始めている人も、自分でお金の勉強を続けることはとても大切です。

日本では義務教育に「お金についての勉強」がないので、大人になってから興味関心を持ったり、将来への不安を覚えたことをきっかけに勉強する人がほとんどです。

この姿勢はとても重要であり、自分で適切な投資判断するためには、きちんと金融知識を習得し、日々学び続けることが必要です。たとえ運用の専門家に任せたとしても、「自己責任」のマインドで自分でも学び続けることを怠らないようにしましょう。

マネーリテラシーは、証券会社などが開催している初心者向けの資産運用セミナーに参加したり、すでに資産運用を始めている友達に話を聞いたり、資産運用に関連する本を読むなどで高めることができます。無理せずできることから始めてみましょう。

少しアンテナを高くしてみるだけでも、自分の周りにはマネーリテラシーを高める情報取集方法がたくさんあることに気がつけるかと思います。

また、資産運用の中でも投資信託での失敗例を知りたい方は「投資信託でよくある8つの失敗例と必ず徹底すべき3つのルール!」もぜひ参考にしてください。

さらに、ヘッジファンドでの失敗例についても知っておきたい方は「ヘッジファンドでよくある失敗パターンを紹介!失敗しないためには?」も参考にしてください。

資産運用で失敗したくない方はプロに運用を任せよう

ここまで見てきた通り、資産運用に失敗してしまうのは、知識不足はもちろん投資家としてのマインドや考え方にも原因があるケースが多いです。経験がないと結局何を買えば良いのかがわからず、なんとなく仮想通貨やFXを始めるなど、典型的な失敗例に陥ります。

また合理的な投資行動は、投資家の心理とは異なります。理屈を理解していても、自分の心理状況を分析して冷静に行動できる投資家は多くありません。

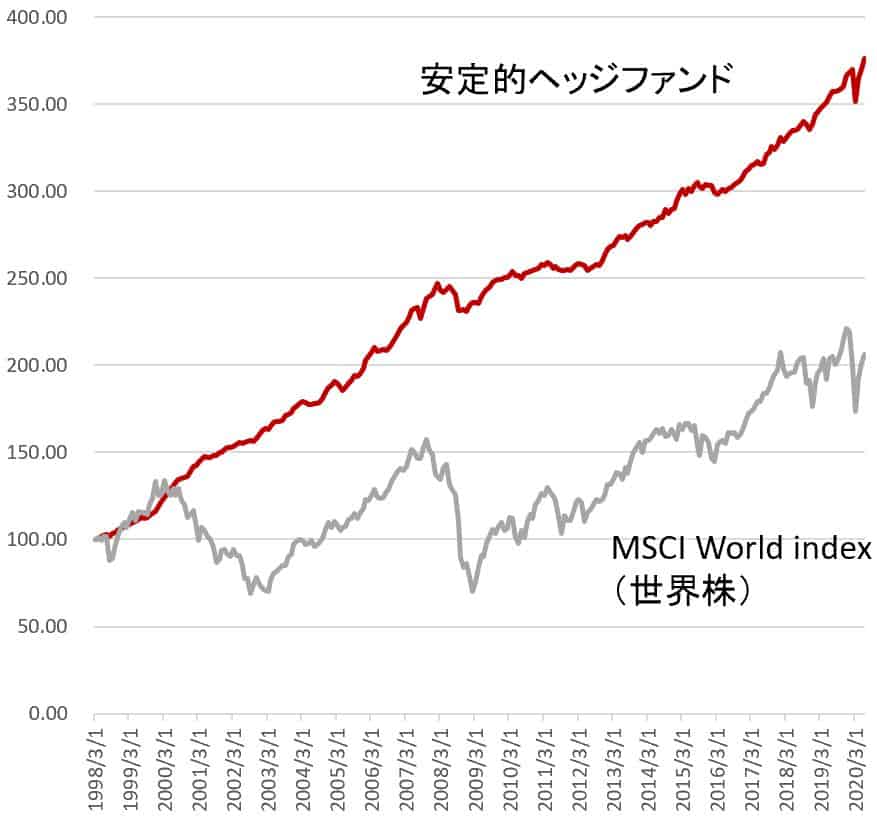

長期に渡り高いリターンを上げることができる個人投資家はほんの一部で非常に難易度が高いため、優れた運用実績を残している専門家に運用を任せてしまうことがおすすめです。

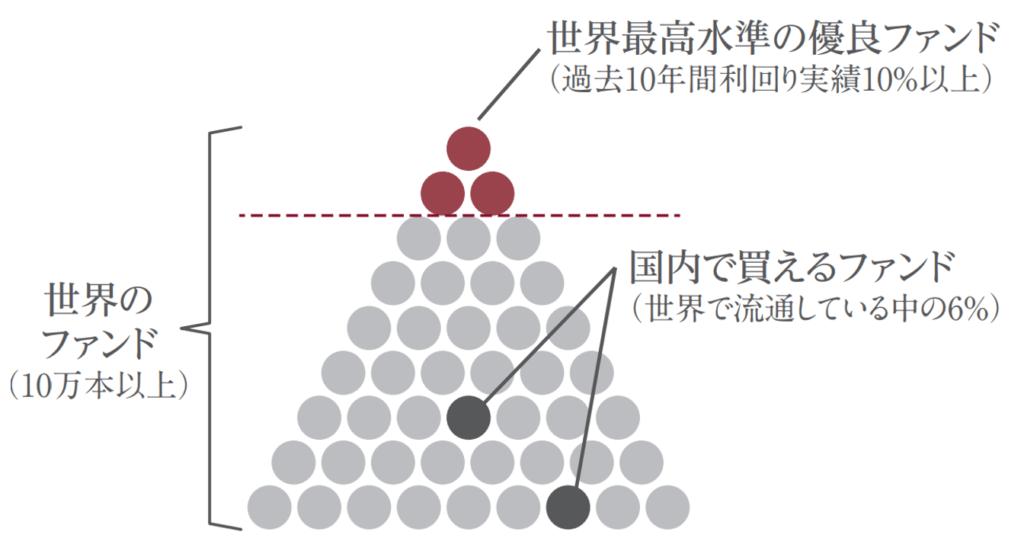

世界中にファンドと呼ばれるものは10万本以上存在しますが、日本の銀行や証券会社で投資可能なファンドは約6千本にすぎません。

世界でも優秀な実績を残しているヘッジファンドであれば、相場に関わらず絶対リターンを上げることが可能です。

1,000万円以上などある程度の資産がある方は、利益をどの程度あげるかより、いかに失敗せずに資産運用ができるかを重視した方が良いでしょう。専門的なヘッジファンドマネージャーにアクセスすれば、日本では見ることができないような実績のファンドにも出会えるチャンスがあります。

まずは気軽にヘッジファンドダイレクトにご相談ください。ヘッジファンドダイレクトでは、投資のプロとしてなるべく失敗しないような運用方法を提案しているので、あなたが納得できる資産運用をサポートします。