VIX指数とは

VIX指数(Volatility Index)は、将来の株式市場のボラティリティ(変動幅)を表す指標です。

数字が高いほど急な上下動が起こりやすく、市場の値動きは派手になりやすい傾向があります。先行きが不透明な(投資家が市場に不安や恐れを抱いている)時に上昇しやすく、恐怖指数とも呼ばれています。

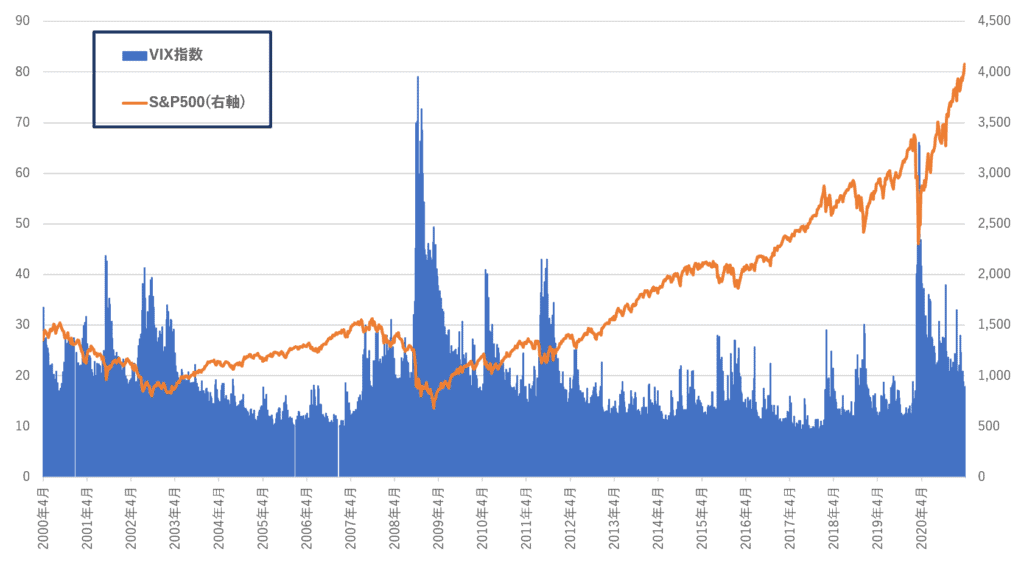

米国S&P500指数をもとに算出されており、手軽に世界の株式市場の変動幅を予測できることから、個人投資家の注目度も高くニュースになりやすい指標です。

近年は比較的安定した相場が継続していることもあり10~20前後で推移することが多いですが、リーマンショックや昨年のコロナショック時には急激な上昇を見せています。

VIX指数の計算方法

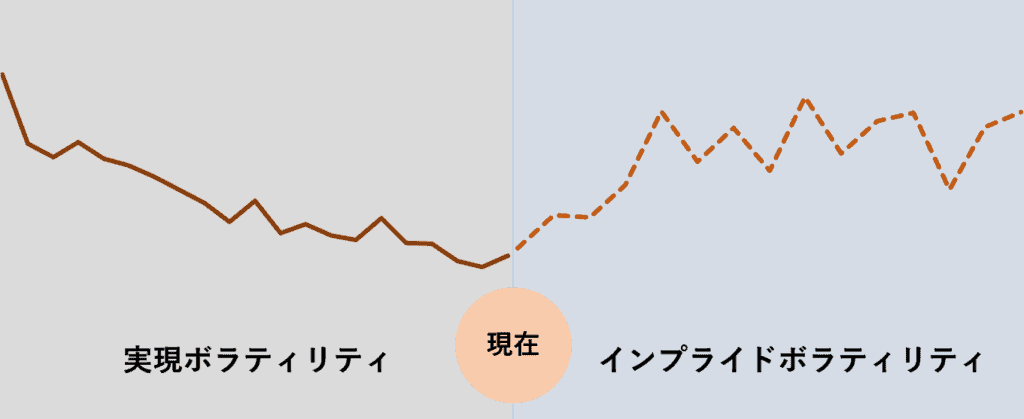

では、VIX指数はどのような計算で導出されているのでしょうか。詳しい計算式は専門知識が必要になりますが、期間30日前後のオプション取引のインプライドボラティリティの平均を取ったものがVIX指数の計算根拠になります。

インプライドボラティリティとは「将来の価格変動の見込み」を表す指標であるため、VIX指数は比較的短期間で市場がどれくらい変動するかの判断材料になります。

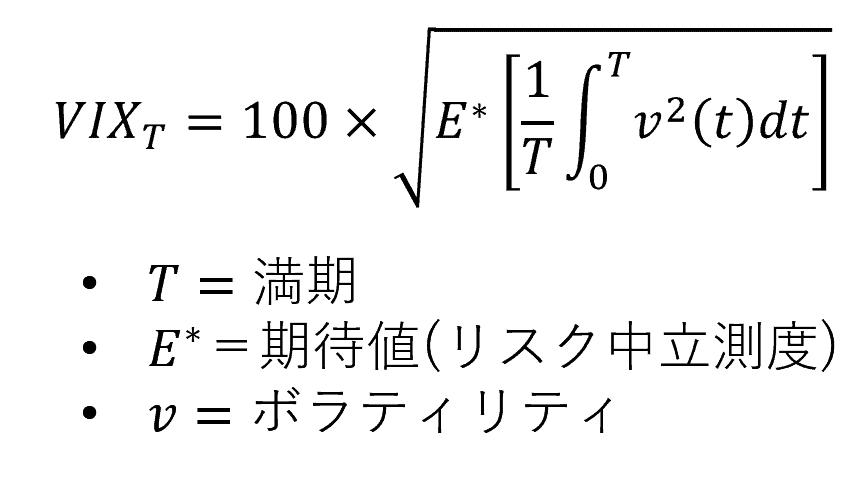

詳しい計算式は下記の通りです。

期間TにおけるVIX指数は、満期までの平均ボラティリティにリスク中立確率測度で期待値を取ったものを基準化したものといえます。VIX指数として市場に認知されているCBOEボラティリティ指数は満期が30日になるため、実際にはT=30として計算を行うことになります。

VIX指数を運用に用いる方法

では、どのようにVIX指数を資産運用に活用することが出来るのでしょうか。

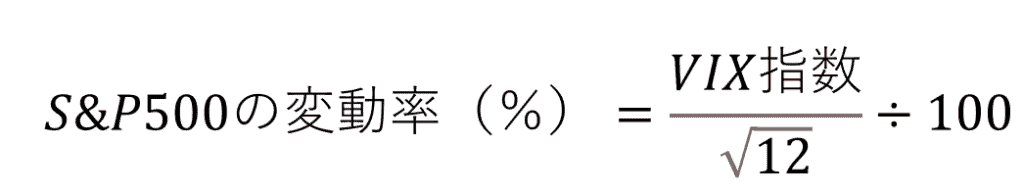

簡単な方法としては、1カ月後のS&P500指数がどの程度変動するかを予測する際に利用することが可能です。VIX指数から推測する場合の計算式は下記のようになります。

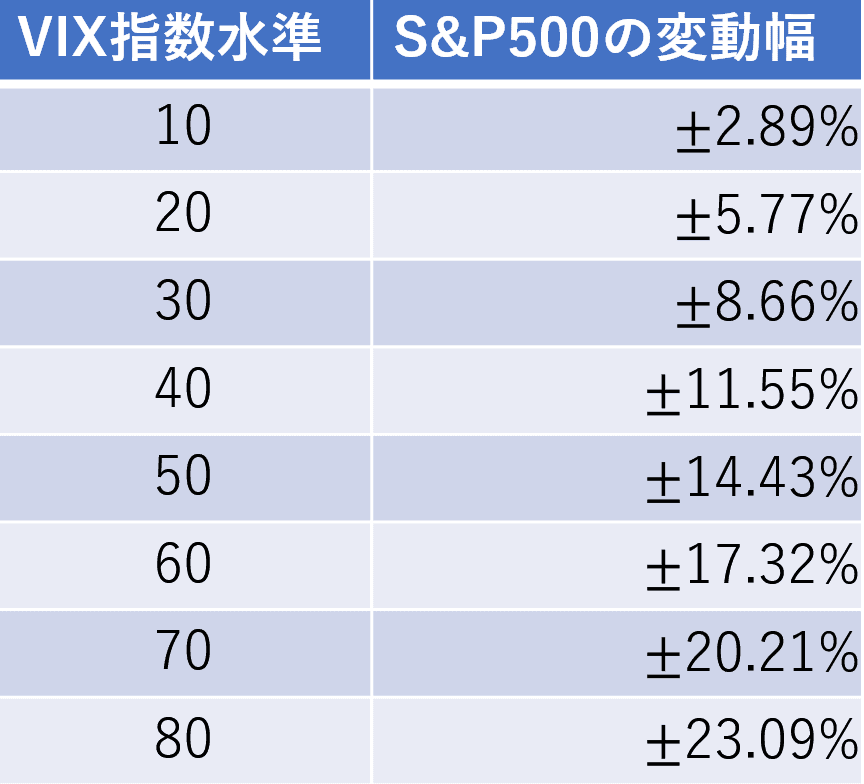

実際に計算したところ、次のような結果となりました。

2021年4月5日現在、VIX指数は17.91、S&P500指数は4077.91になっています。

計算式に当てはめると変動幅は5.17%となり、1カ月後のS&P500指数は3,867ドル~4,288ドルの範囲になると推測することができます。

将来の値動きを予測するためあくまでも予測になりますが、投資判断の1つとして参考になるのではないでしょうか。次の章で、VIX指数は本当に将来の株価変動を予測できていたのか検証していきます。

VIX指数を用いた予測は正確か?

VIX指数を利用することで将来の変動率を予測することができますが、実際に何が起こるかは誰にもわかりません。VIX指数を用いた変動予測はどの程度正しかったのか、過去のデータを用いて検証していきます。

(少し難しい部分もあるため、読み飛ばしても問題ありません)

2020年4月9日~2021年4月4日の期間で週次データをもとに分析しました。

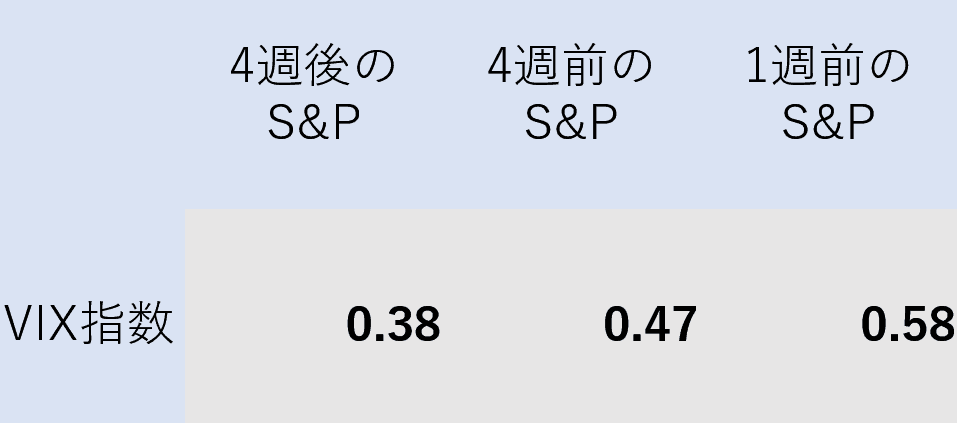

VIX指数と4週後のS&P500指数(変動率)の相関係数を計算したところ0.38となり、関連性はあるものの非常に弱いという数値となりました。

一方で1週前のS&P500指数との相関係数は0.58、4週前のS&P500指数では0.47となり、VIX指数は将来の変動率を予測するよりも過去の変動率を色濃く反映しているという結果になっています。

さらに詳しい分析を行うため、回帰分析も行いました。

被説明変数:VIX指数

説明変数 :過去4週間のS&P500騰落率

:上記S&P500騰落率の標準偏差

結果としては上記2つの説明変数の係数はいずれも有意となり、VIX指数の推移の約50%がこの2つの変数で説明できることが明らかになりました。

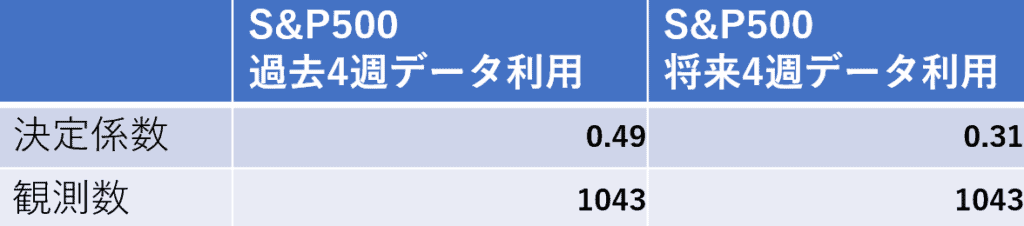

同様に4週後の数値を用いて分析を行った場合との比較はこちらの通りです。

過去4週のデータを利用する方が決定係数が高く、よりVIX指数の値動きに影響を与えていることがわかります。

将来の変動率を予測する恐怖指数として知られるVIX指数ですが、リーマンショックやコロナショックといった暴落を予測することはできません。暴落後にVIX指数が上昇するというパターンの方が多く、実際の特徴としては株価の値動きにより上下する「苦痛の指数」としての側面が強いといえます。未来の株価を予測する上では、VIX指数を信用しすぎない方がよさそうです。

VIX指数への投資は効果的?

VIX指数は相場が荒れると上昇し、落ち着くと下落するという性質を持つため、株式と相関の低い値動きが期待できます。実際にS&P500との相関係数は-0.25と低くなっており、株式との分散投資効果は高いといえます。

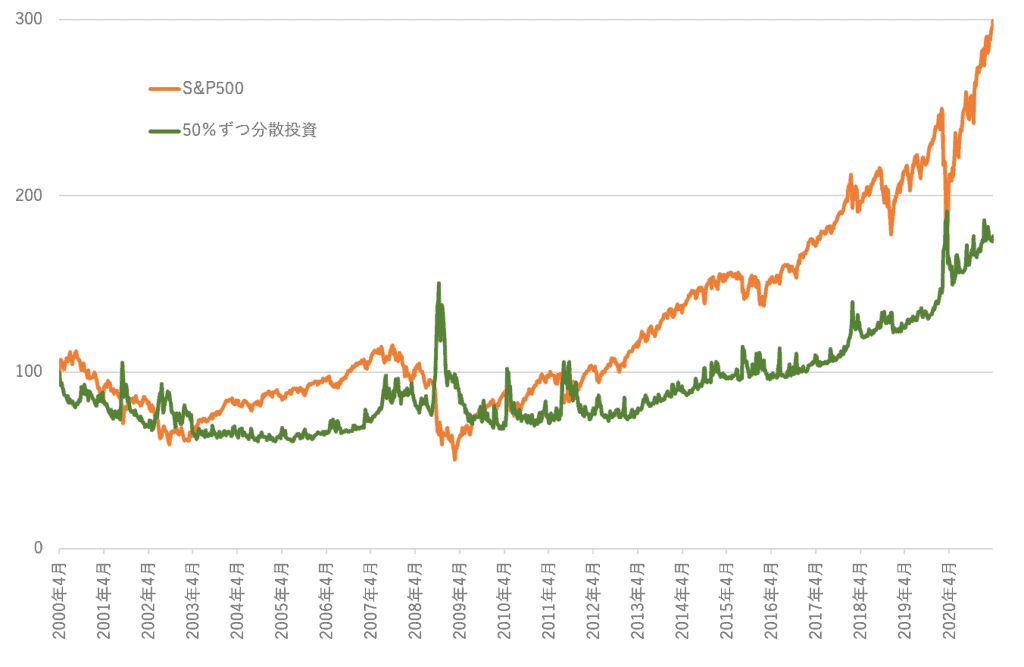

S&P500のみで運用した場合とVIX指数に50%ずつ投資した場合の比較チャートはこちらです。株価が暴落する局面でもポートフォリオ全体の値下がりは抑えられる形となっており、株式のリスクヘッジの役割は果たしてくれそうです。

VIX指数に直接投資することはできませんが、実際にはVIX指数先物で運用するETFやETNに投資することでこういった投資成果を得ることは可能です。

VIX指数先物は値動きが大きくハイリスクな投資対象ですので、投資するのであればポジションは小さく抑え、ポートフォリオの一部を割り当てることをおすすめします。

とはいえVIX指数はあくまでも指数であり、値動きのレンジも大まかに決まっています。そのため長期間預けておくというよりも短期間で売買を行う方向になると思われます。

「自分でこまめに売買タイミングを計ることはせず、長期間安心して資産運用を任せたい」とお考えの方は、是非ヘッジファンドダイレクトへご相談ください。ヘッジファンドダイレクトでは、株式相場に関係なく長期間優れた実績を残しているヘッジファンドを紹介することが可能です。